「金銭消費貸借契約 (借用書)」とは?その書き方は?~「9つの必要記載項目」と「公正証書の効力」~

2025/03/31

■借用書の分類

(1) 金銭消費貸借契約書

(2) 債務承認弁済契約書

(3) 金銭準消費貸借契約書

■借用書の書き方(9つの必要記載項目)

(1) 契約書(借用書)の作成日付

(2) 貸主、借主の氏名・住所・押印

(3) 債務金額(借りた金額)

(4) お金を実際に渡した日付

(5) 収入印紙

(6) 返済方法・返済期日

(7) 利息

(8) 遅延損害金(遅延利息)

(9) 期限の利益喪失条項

■ 公正証書付借用書

(1) 公正証書の効力

(2) 公正証書とは?

■まとめ

■借金問題の無料相談・診断

・日本法規情報 (債務整理相談サポート)

![]()

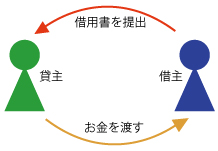

■「借用書」のいわれるものは?

友人知人間で借金する場合は「借用書」を交わさないで、口約束だけで貸し借りをするケースってよくありますよね。

そこには、金額、間柄、貸す側、借りる側の性格 人柄などなどを総合的な判断を経て「借用書」を必要とするか、口約束で済ますか、どちらかに決めるのでしょうが、もちろん、単なる口約束であっても、借りた人がきちんと約束の日時に支払してくれれば何ら問題がないわけです。

ただ、そうもいかないケースも決して少なくありません。のらりくらりの先延ばしはもとより、最後には「あれはもらい受けたお金だ!借金なんてしていない!」と開き直られて、踏み倒しをされることもあります。そういった万が一の金銭トラブルを想定するならば「借用書」は必要な存在となります。

なぜなら「借用書」とは、お金とは限りませんが、貸す側と借りる側で、ある一定の約束をもとにお金の貸し借りがあったことを証明する書面になるからです。その書面には借用の諸条件が記載されています。

もちろん「借用書」は貸す側のためだけにあるわけではありません。

借りる側にとっても「借用書」をきちんと作ることで、貸した側があとから当初と違った借りた側に不利な条件(法外な利息を請求してくるとか、返済期限を早めて請求してくるとか・・・)を持ち出し、あたかも当初からそうであったのごとく主張してくるのを防ぐ役割をもちます。

すなわち、両者の合意でもって作成された「借用書」は、貸主、借主双方の利益を守り、トラブルになるのを未然に防ぐ役目をもっているわけであり、

だから、その書き方を知っておくことはとっても大切であり役立ちます。

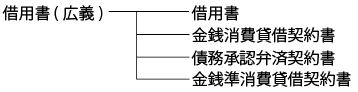

■「借用書」の分類

そして「借用書(広義)」といわれるものは、大まかに言って2種類あります。

●「借用書」といわれるもので、借主のみが署名して貸主がその書面を保管します。

●「金銭消費貸借契約書」といわれるもので、借主・貸主双方が署名し、双方が1通ずつ保管します。

両者ともまったく効果の面では差がありません。ただ、後者の方が双方が署名し、双方とも保管し、記載事項も事細かく記載することが多いので、後々のトラブル防止という面では優れているかもしれません。

したがって「金銭消費貸借契約証書」も「借用書」の一つです。

通常は「金銭消費貸借契約」がお金の貸し借りの典型的な例を想定していますが、下記の示すように、その貸し借りの形態、プロセスの違いで「債務承認弁済契約」「金銭準消費貸借契約」の二つの契約類型があります。この二つもお金の貸し借りとあることに違いないので、その契約書も「借用書」の一つです。

以下、この三つについて述べます。

(1)「金銭消費貸借契約書」

「金銭消費貸借契約」とは、借主が将来返済することを約束して、貸主から実際に金銭を借り入れることで成立する契約です。典型的な「借金」をする行為はこの契約類型です(民法587条)。そして、その際に交わす契約書が「借用書」となります。

つまり、実際に「受け渡し」があることが契約の成立要件の一つで「物品(金銭)を渡します」という合意だけで、実際に渡していなければ、未だ消費貸借契約は成立していないことになります。

但し!2020年民法一部改正(4月施行)によって、要物契約にこだわると、金銭の借り入れについて貸主と借主が合意があっても、契約が成立していないことになるので、借主は貸主に対して「金銭を交付せよ」と請求することはできないことになります。 でも、判例で場合によって金銭の交付がなくても契約の成立を認めているケースがあって、その成否の基準が曖昧で不安定さが指摘されていました。そこで、その点を解消するために、今回の改正では「書面」で契約する場合に限って、両者の合意さえあれば金銭の交付がなくとも契約が成立するという規定が設けられました(民法587条の2第1項)。 「書面」が作成されない場合が今までどおり金銭の交付がなければ契約は成立しないとされます。

(2)「債務承認弁済契約書」

「債務承認弁済契約」とは、すでに以前から金銭債務(金銭消費貸借に限らない)があることを認めさせつつ、その債務につき改めて支払を約束し弁済方法等の一定の条件を定める契約をいいます。

例えば、元々は口約束での曖昧なままでお金の貸し借りを行っていったが、今回仕切り直しという意味で、しっかりとその債務があることを認めさせて、諸条件を定めて改めて当該債務につき契約を交わす場合とかです。この契約書が「借用書」となるのです。

なお、この「債務承認弁済契約書」を作成する際は、元の債務を具体的に特定することが必要です。書面上「いつ、どこで、どのような理由で、いくらの債務が発生し、現時点で残っている債務はいくらなのか?」を明確に特定できていなければ有効な契約書を作成したことにはなりません。

(3)「金銭準消費貸借契約書」

「金銭準消費貸借契約」とは、例えば、元々は買掛金や損害賠償債務といった借金以外の債務だったものを、当事者間の合意でその債務を原資に貸し借りの金銭消費貸借契約に切り替える契約をいいます(民法588条)。こうすることによって、この契約書が「借用書」となります。

たとえば、商品を購入した代金50万円をすぐには支払うことはせずに、改めて当事者間でその50万円を原資に「貸した・借りた」の金銭消費貸借契約に切り替えるということです。すなわち「代金支払債務」が「借入金債務」に切り替わるということです。

この「準消費貸借契約書」を作成する場合も「債務承認弁済契約書」と同じように元の債務を具体的に特定することが必要です。

■「借用書」の書き方(9つの必要記載項目)

冒頭に述べたように、借用書は後から当事者間で生ずるかもしれない言った言わない、約束したしないの水掛け論を未然に防止するためにあるものだから、明確な記載があって法的な証拠として役立つものでなければなりません。そうでなければ、ただの紙切れであり全く無意味なものとなってしまいます。だから借用書の正しい書き方を知っておく必要があります。

~金銭消費貸借契約書作成時の9つの必要記載項目~

(1) 契約書(借用書)の作成日付

この契約書がいつ作成したモノかきちんとわかるように、年月日をしっかり記載します。西暦でも和暦でもどちらでもかまいませんが、どちらかに統一して記載することが必要です。

その日付に関しては、基本的にはお金の受け渡しがあった日を契約書の日付にするのが通常だし最もいいでしょう(要物契約だから)。もし、すでにお金の受け渡しがあって、後日に契約書を作成する場合は、先に述べた「債務承認弁済契約書」となって、少し契約書の書き方が違ってきます。

(2) 貸主、借主の氏名・住所・押印

契約書において、貸主と借主が特定されていないとお話にならないので、それぞれの氏名と住所を記載します。契約をするという意思を表明するという意味でも直筆署名が望ましいです。

直筆署名の場合は押印は基本的には不要ですが、印鑑社会の日本では押印もするのが一般的ですので押印しましょう。反対に署名が直筆ではないパソコン、あるいはゴム印の場合は押印は必要です。

その押印は三文判でいいか、それとも実印を要するかについては、三文判でも構いませんが、契約書に対する信用性を高めるためにも実印を押印して印鑑証明書を添付しておくといいです。

署名が直筆ではないパソコンやゴム印の場合の押印は、必ず実印の押印を要します。

(3) 債務金額(借りた金額)

借りた金額については、算用数字だと改ざんされる可能性があるので、漢数字を使うのが望ましいです。推奨される漢数字は「壱弐参四五六七八九拾百千万」です。

金額の前には「金」後ろには「円」と記載します。例えば「金弐百五十万円」と言った感じです。あとからケタを増やされるのを防止するために字は詰めて空白をあけないで記載します。

(4) お金を実際に渡した日付

先にも述べましたが「金銭消費貸借契約」が成立するには、合意だけでは足りずお金を実際に借主に渡すことが必要です(要物契約)。

したがって「お金を渡した日付」はとても重要です。だから、引き渡し日が曖昧になってしまう手渡しはできるだけ避けて、できれば銀行振込などの渡した日の記録が残る方法で渡すことが望ましいです。

(5) 収入印紙

金銭消費貸借契約書の金額が1万円以上ならば収入印紙を貼り付けて割印を押さなければなりません(下記を参照)。収入印紙に割印をして、初めて印紙税を払ったことになります。

● 1万円以上10万円以下の場合・・・・200円

● 10万円超50万円以下の場合・・・・400円

● 50万円超100万円以下の場合・・・・1000円

● 100万円超500万円以下の場合・・・2000円

● 500万円超1000万円以下の場合・・・1万円

● 1000万円超5000万円以下の場合・・・2万円

● 5000万円超1億円以下の場合・・・・6万円

収入印紙の印紙代を貸主、借主のどちらが負担するかは決まっていません。当事者同士の話し合いで決めましょう。折半でもかまいません。もし、契約書に収入印紙が貼らなかったとしても、金銭消費貸借契約書の効力には何ら影響はありません。

ただし、税務調査で収入印紙を貼っていない、もしくは収入印紙の金額が足りないことが発覚した場合「本来の印紙代+本来の印紙代の2倍に相当する金額」(結局3倍)を税務署に納付しなければならないことになります(罰金)。

(6) 返済方法・返済期日

支払方法については銀行振り込みにせよ、手渡しにせよ、どちらにしても予め定めておく必要があります。支払時の振込手数料等々の負担はどちらにするかも定めておきましょう。通常は借主が支払時の費用・手数料を負担するケースが多いようです。

支払期日はいつまでに返済すべきかの期日です。トラブルにならないようにしっかり誰にでもわかるように明確に記載します。

もっとも、支払期日の記載がなくても契約は有効です。支払時期を定めずして契約した金銭消費貸借については民法第591条1項で「当事者が返還の時期を定めなかったときは、貸主は、相当の期間を定めて返還の催告をすることができる」と規定しています。

第一項:当事者が返還の時期を定めなかったときは、貸主は、相当の期間を定めて返還の催告をすることができる。

第二項:借主は、いつでも返還をすることができる。

つまり、支払期日を定めなかった金銭消費貸借契約であっても無効・取消となるのではなく、貸主が一定の猶予期間を設けた上で支払請求できるとしています。

でも、金銭消費貸借契約書を作成する場合、支払期日を記載するのは当たり前だし、無用なトラブルは可能な限り回避するために、支払期日はしっかり記載しておくべきです。

なお、親子間で支払期日を定めない貸付をしてしまうと、贈与と見られ贈与税がかかってしまうことがあるので注意する必要があります。

もし、分割返済の場合は下記の5つを定める必要があります。

・支払額(1回にいくら返済するのか)

・支払期間(いつからいつまでの間に返済するのか)

・支払期日(毎月◎日など)

・支払回数(何回にわたって返済するのか)

例えば、分割払いのひな形は「借主は貸主に対して、借入金金〇〇万円を平成〇〇年〇月から平成〇〇年〇月まで、毎月〇〇日に限り金〇〇〇円也宛合計〇〇回にわたり、貸主方に持参または送金して支払する。但し、最終回の支払額は金〇〇〇〇円とする」という形になります。

(7) 利息

「利息」とは、借主が元金を利用させてもらったことで、貸主に支払う「対価・利用料といった性質」のものです。

「利息」は、特に契約で利息が発生する旨の定めをもうけない限り無利息となるのが原則です。ただ、金融業者との間での貸し借りには、その旨の条項を設けて「利息」が付くのは当たり前のことです。

・利息の支払方法

「利率」については、利息制限法1条では下記の表にある上限金利の定めがあって、この定めを超える金利を設けても無効となります。

なお、契約書に利息の規定があっても利率(金利)について何らの定めがない場合には、法定利率でもって自動的に年3%となります(民法404条)。

利息の計算方法については、こちらを参照。

利息の支払方法については大まかにいえば下記の分類ができます。下記の記事の中に記載があります。

・分割返済

・元金均等払い

・元利均等払い

詳しくは、下記の記事の中に記載があります。

(8) 遅延損害金(遅延利息)

「遅延損害金」とは、支払期日に支払わないまま過ぎてしまった場合に法律上当然に発生する損害賠償金をいいます。利息とは違って支払いが遅れたことに対するペナルティとしての要素をもっています。

「利息(経過利息)」が、支払期日までの期間に生じるのに対して「遅延損害金」は、支払期日に支払せずにその期日を過ぎてしまった場合、その翌日から発生します。

●支払期日に支払せずに滞納した場合、その支払期日の翌日から発生するのが「遅延損害金」であり、滞納を解消するまで発生し続けます。

※なお、両者が同一元本に対して同時に発生するということはありません。「経過利息」は、あくまで支払期日までに滞納なく支払っている間に発生するモノであり、支払期日を過ぎて滞納すると、その間は「経過利息」に代わって「遅延損害金」が発生しする仕組みになっています。

利息よりも高額になる傾向にあります。その計算方法は元本(当該月の支払金額)に対する一定の利率で算出されます。

損害賠償金である「遅延損害金」は法律上当然発生するものですから、「遅延損害金」条項が契約書になくて支払期日を徒過すれば当然発生し、この場合は法定利率として年利3%ということになります(民法419条1項)。

もっとも、実際の経済取引社会では、契約書に「遅延損害金」条項を設けておくのは通常であり、その場合の利率は約定利率として特別に決めておきます。

約定の遅延損害金利率は利息制限法の上限金利を超えない限り、自由に定めることができます(民法419条1項但書)。その際の上限金利は利息制限法1条の上限金利の1.46倍までとされています(利息制限法4条1項/下記表を参照)。これを超える金額は無効です。

もっとも、上記表の数値はあくまで貸主である債権者が貸金業でない場合でお金を貸す場合の上限金利を定めている規定であって、業としてやっている貸金業者の「遅延損害金」の上限利率は上記表の定めより低く元本の金額に関係なく上限金利を20%と定めています(利息制限法7条1項)。

滞納額(支払期日の時点で支払できていない金額)×遅延損害金の年率×延滞日数÷365(日)=遅延損害金

返済額は毎月7万円で遅延損害金の年率が20%の場合、2ヶ月弱の50日間延滞した場合の遅延損害金は、上記の計算式に当てはめれば算出できます。

(7万円×20%×30日÷365日)+(14万円×20%×20日÷365日)

1ヶ月目は支払うべき借入額が7万円なので、7万円×20%×30日÷365日となり1,150円が遅延損害金となります。

しかし2ヶ月目に入ると、支払うべき借入額は2ヶ月分の14万円に増えることがポイントです。

遅延損害金は14万円×20%×20日÷365日で1,534円となり、50日間の合計は2,684円となります。

遅延損害金は2,684円となります。

(9) 期限の利益喪失条項

「期限の利益」とは、借主が貸主から借りた金銭を支払期日までの間は利用できるという利益をいいます。だから、その期日までは貸主に支払わなくてもいいということです。

その「期限の利益」を放棄・喪失してしまうと、借主は残金全額について支払期日が到来したとみなされすぐに一括返済しなければなりません。

民法の規定では、下記の3つの「期限の利益の喪失」事由が定められています(民法第137条)。

2.債務者が担保を滅失させ、損傷させ、又は減少させたとき

3.債務者が担保を供す義務を負う場合において、これを供しないとき

でも実際の社会では、上記の3つ以外にも一方当事者の信用が失われるケースというのが十分に考えられます。つまり、上記の民法上の定めだけでは現代の契約の実情を十分に反映したものとはいえないのです。

だから、民法の規定とは別に当事者の合意によって、契約書に実情に即した形での期限の利益の喪失事由を追加することができます。

これを「期限の利益喪失条項(約款)」といいます。

現代では、この「期限の利益喪失条項(約款)」を契約書に定めておくのが定番中の定番です。もし借主側がその「期限の利益喪失条項(約款)」に当てはまる事態を招いたり、行為をしたときは、貸主は問答無用で借主(側)に一括返済を要求できます。こうすることで、債権者の債権回収に資することになります。

期限の利益喪失後の一括返済請求の具体的な方法は、以下のごとくです。

2.相殺

3.担保権の実行

4.契約解除

「期限の利益喪失約款」は「遅延損害金」の額に影響します。

期限の利益喪失後は、約定利息(経過利息)、例えば年利15%は発生することはありません。残金全額について遅延損害金の利率(最大年利20%)が適用されます。

期限の利益喪失の前後で「利息」と「遅延損害金」とが完全に切り替わってしまいます。

「期限の利益喪失約款」が付いていない場合は、月々の分割された金額に対して遅延損害金の利率20%が乗じてくるのですが、「期限の利益喪失約款」が付いていると、残金一括請求を受ける形になるので、例えば、残金が100万円あったら、その金額すべてに対して遅延損害金の利率20%が乗じてくるので、遅延損害金の額もさらに大きくなります。つまり「期限の利益喪失約款」の有無によって遅延損害金の額も大きく変わってくるのです。

「期限の利益喪失約款」が付いていて、借入残金が多ければ多いほど、そして延滞日数が長ければ長いほど、遅延損害金の額は高くなります。

ただ、無条件にその条項を定められるということになると、一方当事者に一方的な不利益を負わせることになりかねないので、そういう条項があればその条項は無効扱いになります。

※「期限の利益喪失」とは?「期限の利益喪失条項(約款)」とは?

■ 公正証書付借用書

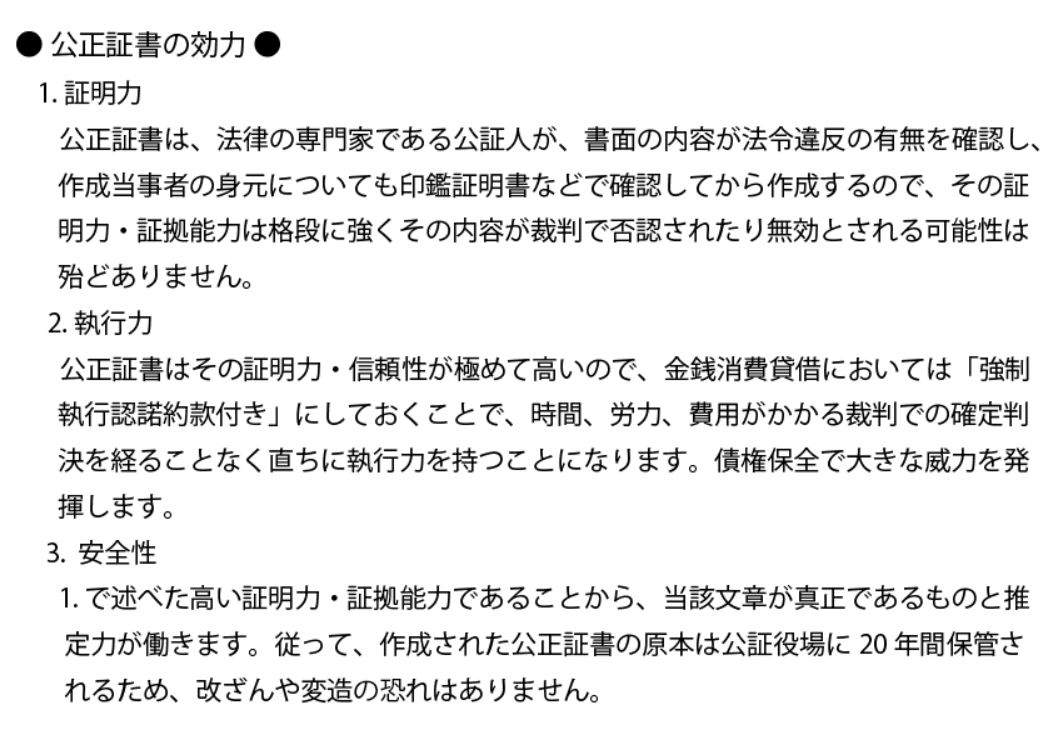

(1) 公正証書の効力

不備のないきちんとした「借用書」があるということは、当事者間でお金の貸し借りがあって、当然に返済期日がくれば借主は借りたお金を返済しなければならない法的義務があるということを証明する書類であるということはすでに前述しました。

ただ、証明する書類があるからといって、まだまだ安心はできません!

お金の貸し借りの存在が「借用書」によって証明されて、借主がそのことに異論を述べられなくても、借主がなかなか返済してくれない場合、貸主は「借用書」だけではお金を強制的に取り戻せることはできないのです。

法治国家では「自力救済禁止の原則」から、相手がいくら借金を払わないからといって、国以外の個人が無理やりに押し入って金品を奪い取ることは禁止されているのです。

借用書には「証明力」があっても「強制力」はありません!

強制的にでも借金の返済を行うためには、借主に対して貸主は裁判で勝訴判決を得て、それを債務名義として借主の財産、資産を差し押さえして債権を回収しなければなりません。当然に裁判には時間もかかりますし、弁護士費用だって安くはありません。さらにいえば裁判は100%勝てる保証もないのです。

そういった、面倒なリスクを回避する手段としては、借用書を作成する際に「公正証書」という書類も前もって作成しておけばこのリスクは回避できます。この「公正証書」なる書類には、先ほど述べた「強制力」が付与されています。借主が借金を任意に返済しない場合、裁判をすることなく債権の強制回収をすることができるのです。

もちろん「公正証書」があるからといって、先ほど述べたように個人が無理やりに回収できるわけではありません。国が裁判を経ないで直ちに強制執行をかけてくれるということです。

万が一の際にすぐに、時間と労力をかけずに貸金を回収したいときは、必ず「公正証書」という書類を作成するべきです。そして、お金の貸し借り場合の「公正証書」は「強制執行認諾約款付き」の公正証書となります。

「執行認諾約款付き」を具体的にいうと「債務者(借主)は、本公正証書記載の金銭債務を履行をしないときは、直ちに強制執行に服する旨陳述した。」 という文言が 公証人によって記載され、借主が任意に返済しないときは、裁判(確定判決)なくして強制執行(差し押さえ)を裁判所に申し立てることができるのです。

もし「公正証書」を作っても「強制執行認諾約款」 が付いていないモノを作ってしまうと強制執行ができないので注意を要します。

(2) 公正証書とは?

前述した「公正証書」のもつ効力を踏まえて、改めて「公正証書」を定義すると「公正証書」とは、公正役場と呼ばれる役場で公証人と呼ばれる法律の専門家が作成する公文書の一つです。公文書であるがゆえに、当然さらなる強力な証拠能力(証明力)をもちます。

お金の貸し借りの場合(金銭消費貸借)、貸主、借主の両当事者(代理人も可)が一緒に公証役場へ出向いて、両当事者が合意した内容(法的にも事実的にも吟味整理された公正証書原案(合意書))を基に公証人に作成を依頼します。

そして、作成された「公正証書」の原本は公証役場に保管され、債権者(貸主)には正本が、債務者(借主)には謄本が交付されます。原本が公証役場に保管されているので、当事者が正本や謄本を紛失したとしても効力が失われることもないし、改ざんすることも不可能です。

費用は「公正証書」作成手数料として必要です。金額は契約金額によって上下しますが、最低でも5000円は支払わなければなりません。

その他正本、謄本代金、収入印紙代などもかかり、場合によっては「公正証書」をつくるにあたって、数万円程度の費用がかかることはあります。その他、公正証書原案作成とか手続き代行を専門家(弁護士や行政書士)に依頼すれば、当然さらに費用がかかります。

いずれにしても「公正証書」は、その高度の証明力、執行力(強制執行認諾約款付き)をもち債権者にとって非常に大きな武器となりますが、費用がかかるということはしっかりと理解しておいてください。

![]()

■ まとめ

借用書にしろ公正証書原案にしろ、それらを作成する場合、それらの書類を作ること自体に意味があるわけではなく、個々の実情に合った適切な書面を作ることがとっても大切なことです。そうじゃないと作る意味がありません。

借用書や公正証書原案をつくった経験がない場合(多くの人がないはずです)、巷にあるひな形を利用するのは一つの方法ですが、安易にそれをそのまま利用するのは、個々の状況や問題点をないがしろにすることに繋がり、後々トラブルを引き起こす原因となりかねません。

とくに、単純な金銭消費貸借契約書ならともかく、それに抵当権とか連帯保証人が絡んで来たり、その際の契約書が先に述べた債務承認弁済契約書、あるいは金銭準消費貸借契約書だったりすると、より複雑化して完璧に穴のない契約書をつくるのはかなり難しくなります。

自分では完璧のモノをつくったと思っても、後で不備があることがわかっても、その契約書ですでに契約を済ましたあとでは取り返しはつきません。書類の作成に不安があるときは、費用がかかることは甘受して、無理せず専門家を頼ったほうが良いでしょう。

■ 借金問題・無料・法律相談の案内

日本法規情報-債務整理相談サポート-

日本法規情報-債務整理相談サポート-● 申込みはオンラインで24時間365日可能。複数の事務所を案内

● 登録された全国の法律事務所の中からあなたに合った事務所を案内

● 相談相手の専門家をなかなか決められない人には欠かせないツール

もう少し具体的に言うと、借金問題といってもその有り様は千差万別です。当然に解決へのプロセス及び解決の方法も異なってきます。そういったなか、専門家であっても分野によっては得手不得手があります。だから、この制度は依頼人の希望に十分に応えるために、それに適した専門家を選んで専門家と依頼人を結ぶつけるサービスを行っているのです。そして、一件の依頼につき複数の法律事務所をご案内します。

したがって、初めての方がなんのツテもなく依頼人の希望に沿った事務所を探すのは結構大変なことだし、さらにまだまだ一般人にとっては弁護士事務所の敷居はまだまだ高くて最初から弁護士と相対することになると、緊張して自らの借金問題について正確に伝えられない恐れもあります。だからこそ、依頼人と専門家との間の橋渡しの役割を果たす「日本法規情報」のような存在が重宝されるのです。そして、現在では毎月3000人もの相談者がこの無料相談ツールを利用しています。

「債務整理相談サポート」の申し込みは、オンライン上で24時間どこにいても1分程度で必要項目を入力ができ申し込みが完了します。その後にその入力内容に沿った複数の事務所が案内されます。その手順は基本的には下記の(1)~(6)の順で進みます。依頼人が各々事務所に出向きそれぞれの専門家と面談して、事務所によって濃淡はありますが、依頼人にとって関心事である「あなたに合った借金を減らす方法はあるのか?それは何か?」と「おおよそどのくらい借金が減額されるのか?あるいは全額免責可能なのか?」「どうやってリスクを回避するか?」等々が回答されるので(ここまでが無料)、後はどの法律事務所にそれを実現するための債務整理手続きを依頼するかを依頼人自身が判断して決めることになります。

![]()

(1)オンライン上のお問い合わせフォームに必要項目に入力して申込する。

(2)相談パートナーより申込日より3営業日以内に電話またはメールにて相談内容の確認と専門家の希望条件をお尋ねします。。

(3)依頼人の要望する条件に合った事務所を複数案内します(平均3~5事務所)。

(4)電話かメールで案内された事務所とやり取りして無料相談の日程を調整する。

(5)依頼人の方から直接事務所に出向いて無料相談を受ける(案内されたすべての法律事務所と無料相談可能)。

(6)無料相談を受けた複数の法律事務所の中から実際に債務整理手続きをお願いする事務所を決めたらをその事務所に依頼する。なお、必ずしも具体的な債務整理手続きを依頼することなく無料相談で終わってもかまいかせん。