任意整理とは? ~利息カットで月々の返済を軽くする方法~

●「任意整理」に必要な成立要件

●「任意整理」の手続きの流れ

●「任意整理」の効果

(1) 貸金業者の借金取立て行為の停止効果

(2) 利息・遅延損害金の減額・カット効果 (但し、元本の減額は困難)

① 利息のカットだけでも決してバカにならない

② 過去に利息制限法の規定を超えた金利分は過払い金とする効果

(3) 借金を任意整理するものとしないものとに選択できる効果

(4) 任意整理すると5年間は信用情報機関に登録される効果

●「任意整理」のメリットとデメリット

(1)「任意整理」のメリット一覧

(2)「任意整理」のデメリット

● 「任意整理」をすることに向いている人・向いていない人

(1)「任意整理」をすることに向いている人

(2)「任意整理」をすることに向いていない人

● 借金問題の無料法律相談のご案内

● 日本法規情報 (債務整理相談サポート)

![]()

■「任意整理」とは?

(ここでは代表的なものを示しています。詳細は本文で解説します)

・借金が100~200万円程度で返済が苦しい方

・安定収入があり、3~5年なら返済を続けられる方

・利息ばかり払っていて元本が減らないと感じている方

・住宅ローンや車のローンはそのまま返済したい方

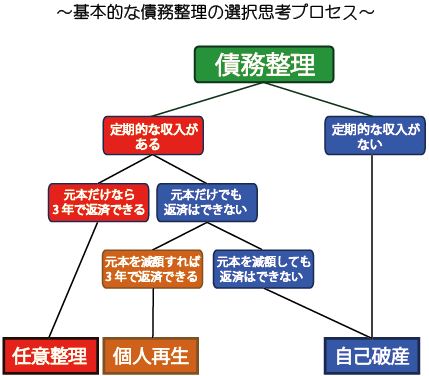

「任意整理」とは、毎月の返済が家計を圧迫し、「このままでは生活が成り立たない…」というときに利用される債務整理です。

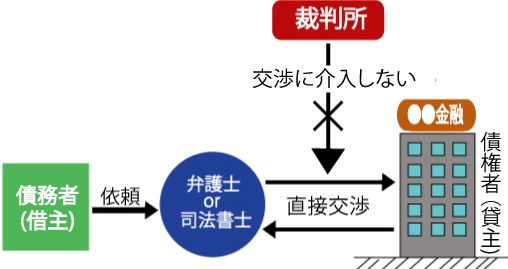

裁判所を使わずに、債権者(貸金業者)と直接の話し合いで合意を形成し返済額や返済方法を現実的なものに見直すことで生活再建の第一歩を踏み出すための手続きです。

これは裁判を使わない「私的な債務整理」なので、手続きが簡単・費用が安い・書類が少ないというメリットがあります。

交渉を通じて、債権者と何度も話し合いをしながら「3〜5年で無理なく返せる新しい返済計画」を作っていきます。

裁判所が関わる場合に必要となるような決まったルールはなく、お互いが合意できれば自由に条件を決められるのが特徴です。

交渉の途中の提案には法的な拘束力はないので、不利な条件なら断っても大丈夫です。

逆に、両者が合意すれば、その内容は「新しい和解契約」として効力を持ち、約束通りに返済していく必要があります。

ただし、任意整理をしても借金がゼロになるわけではありません。

合意した金額は返済し続ける必要があるため、継続して返済できる収入があることが前提になります。

「任意整理」の交渉は代理人などを立てずに依頼人本人が直接行うことが出来ます。

でも「任意整理」は経験値と交渉力がモノを言います。より良い条件での合意を勝ち取るための交渉に不慣れな依頼人一人でやるのではなく、経験豊富で「債務整理」に精通し、交渉力に長けた法律の専門家の司法書士や弁護士に依頼するのが適切でしょう。

なお、回収分が減るのにもかかわらず貸金業者が債務者側からの「任意整理」の申し出に応じてしまう理由は、貸金業者が合意を拒否し続けると、債務者は本意ではないにしても「自己破産」を主張しかねません。それが認められると貸金業者は一銭も回収できなくなってしまうので、利息分は放棄しても、少なくとも元金の回収は確保しようという意図はあるといわれます。

● 任意整理に必要な「成立要件」

「任意整理」は「個人再生」や「自己破産」のように裁判所を通しての手続きではないので、利用するための難しい条件や審査は一切必要ありません。

つまり、裁判所に申し立てる際に必要な手続きをする資格があるかどうかを判断する「申し立て要件」とか、裁判所に任意整理を認めてもらうための「認可要件」などは必要ありません。

但し、任意整理には「成立要件」は必要です。でも、話し合いで決まるので、成立要件には法律で厳密に定められているわけではありませんが、実際に和解が成立するためには、以下のような実務上の要件・ポイントを満たす必要があります。

1.貸金業者(債権者)が和解交渉に応じて合意を得ること

債務者と貸金業者(債権者)間に合意が必要なため、合意できないと成立しません。

2.安定かつ継続的な収入があること

任意整理後は3年~5年の分割返済が原則のため、安定継続的な収入が必要です。

3.借金の総額が任意整理で救済できる範囲内であること

一般的に、年収の2倍超過の借金は3年~5年では完済困難なので要件を具備しない。

4.返済実績があること

借入れ後一度も返済していない場合、債権者が交渉に応じない恐れがあります。

●「任意整理」の手続きの流れ

1.弁護士や司法書士に相談、依頼(即時~3日)

↓ 借金の状況と現在の収入を確認し、任意整理が適切か判断します。

2.貸金業者(債権者)への受任通知を送付

↓ 弁護士が貸金業者(債権者)に通知を送り、督促や取り立てを停止させます。

3.取引履歴の開示請求・債務額の調査(数週間~1カ月)

↓ 貸金業者(債権者)から取引履歴を取得し、正確な借金額を確定します。

4.利息制限法に基づく引き直し計算・返済案の検討(2週間~1カ月)

↓ 利息制限法違反の利息があるか計算し、返済計画を立案。過払い金の可能性もある

5.貸金業者(債権者)との和解交渉(2~3カ月)

↓ 返済期間や利息、遅延損害金の減額、免除について交渉します。

6.和解交渉の合意成立・返済開始(3~5年)

和解内容に基づき、返済を開始します。

●「任意整理」の法的効果

そもそも法的効果とは何か?

一般論として「ある行為や出来事が起きたときに、法律ルールで強制的に生じる法律が定めた結果のことです。その結果には良い結果もあれば、負担になる結果もあります。

任意整理を例にとると「法律に基づく交渉を通じて得た合意で借金の返し方や請求のルールが変わること」個人再生や自己破産のように裁判所は関与しません。

![]()

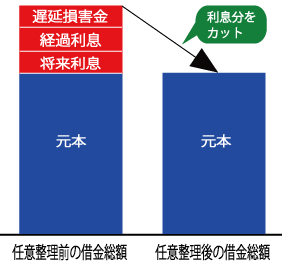

任意整理は借りたお金の元本部分は原則減りません。減るのは利息や遅延損害金です。そのことで、状況によっては効果が限定的になってしまうことがあります。

例えば、高金利の借金には効果的ですが、低金利や高金利でも既に相当支払いが進んでいて利息が少ない借金の場合は効果が少ないといわれます。

(1) 貸金業者の借金取立て行為の停止効果

暴力的な取り立てや頻繁な電話といった債務者への平穏な生活を乱すような取り立ては法律で禁止されています。但し、そうじゃない社会的常識の範囲内の行為であれば適法であり、債務者はその限度内での取り立ては甘んじて受けなければなりません。以上が原則としてあります。

でも、弁護士や司法書士が債務者から「任意整理」の依頼を受けると、債務者から依頼を受任したという「受任通知」が弁護士や司法書士から貸金業者(債権者)に送付されます。

その受任通知が貸金業者(債権者)に届いた時点を境に、貸金業者(債権者)からの借主(債務者)への返済の催促、取り立て行為(電話での催促、書面で催促)は、社会的常識の範囲内で適法行為であったとしても許されない違法行為になります。

ただ、当然のことですが、これで借金自体がなくなるわけではありません。取り立て行為そのものが禁止されるだけで、支払義務は存続します。ただ、債務者はしつこい取り立てからは解放されるということで、精神的にだいぶ楽になります。債務整理を進めていくかどうかについて時間を使って冷静に検討できるわけです。

なお、これはなにも「任意整理」特有の効果ではなく、他の二つの債務整理の手法(個人再生、自己破産)でも当然貸金業者(債権者)に「受任通知」を発しますので、この取り立ての停止効果は「任意整理・個人再生・自己破産」三者共通の効果といえるでしょう。

それに対して「任意整理」は裁判所は介入しない当事者間での交渉⇒合意をもって成立するわけですから、成立する条件が明確に定められているわけではありません。「自己破産」や「個人再生」でいう手続開始の原因・条件は不要で、真に減額希望がある場合はもちろん、ただ単に債権者からの取り立てを止めたいという理由だけでも「任意整理」を依頼することは認められます。但し、これだけでは借金問題の根本的な解決になるものではありません。

(2) 利息・遅延損害金の減額・カット効果 (但し、元本の減額は困難)

さて、問題は「任意整理」することで、肝心の借金額がどのくらい減るのか?ということです。借金をした債務者にとって一番の関心事です。

任意整理は、将来払うはずだった「将来利息」がカットされる!ゼロになる!」これが最大のポイントです。但し、元本の減額は難しいです。※経過利息(後述参照)と遅延損害金(後述参照)については交渉次第となります(後述参照)。

でも、今まで利息の支払いに追われていた分がなくなるので、これからは、返済した分は着実に元金が減っていき、完済までの道のりがグッと近くなります。

利息のカットだけでも決してばかにならない

多くの人は最初に「え? 任意整理って、元本は減らなくて、利息だけがカットされる手続きなの?」とガッカリしてしまうかもしれません。

でも、実は この「利息をカットする」というだけでも、想像以上に大きな効果があります。

理由は簡単です。消費者金融・クレジットカード・銀行カードローンの多くは、無担保で借りられる代わりに金利がとても高いです。

その金利をカットするわけですから効果はとても大きいのです。(利息制限法の上限=15~20%に近いケースが多数)

特に多重債務の人ほど「返しても返しても減らない原因のほとんどは【利息】にあります。」

だからこそ、任意整理で利息をカット、0%にできると、借金の減り方が一気に変わります。

「なんたって、毎月きちんと返済しても、なかなか借金が減らなくて気が滅入ってしまうのは、この利息が諸悪の根源といえるからです。」

・10万円未満・・・・・・・・・・・上限金利20%

・10万円以上100万円未満・・・・・上限金利18%

・100万円以上・・・・・・・・・・上限金利15%

・三井住友銀行カードローン・・・・・・2.0%~14.0%

・みずほ銀行カードローン・・・・・・・4.0%~14.5%~消費者金融系カードローンの金利の一例~

・アコムカードローン・・・・・・・・・3.0%~18.0%

・プロミスカードローン・・・・・・・・4.5%~17.8%

◆ 実際の数字で見る利息の恐ろしさ!◆

~借入利息の計算式~

利息=元本×金利÷365(日)×借入期間(借りた日数)

たとえば、80万円を年18%で借りて、月2万円ずつ返済しているケースで見てみましょう。

※1円単位は四捨五入。日数はわかりやすく毎回30日で統一しています。

● 1回目の返済

利息は、80万円×18%÷365×30日=11,835円となります。

したがって、2万円払っても、元本に回るのは20,000円ー11,835円=8,165円だけです。

ほぼ6割は利息で消えます。元本は未だ791,835円残っています。

● 2回目の返済

利息は、791,835円×18%÷365日=11,715円となります。

したがって、2万円払っても、元本に回るのは20,000円ー11,714円=8,286円だけです。

元本は未だ80万円ー(8,165円+8,286円)=783,549円残っていることになります。

● 5回目までの合計

返済額:10万円

元本が減った額:42,048円(8,165円+8,285円+8,408円+8,532円+8,658円)

利息に支払った額:57,949円

つまり、あなたが払った10万円のうち、6割近くが利息の支払いに回って元本に回ったのは、

たった42,048円でほとんど元本返済のまわっていません。

| 返済回 | 利息支払額 | 元本返済額 | 支払総額 | 返済後残高 |

|---|---|---|---|---|

| 1回目 | 11,835円 | 8,165円 | 20,000円 | 791,835円 |

| 2回目 | 11,715円 | 8,285円 | 20,000円 | 783,550円 |

| 3回目 | 11,592円 | 8,408円 | 20,000円 | 775,142円 |

| 4回目 | 11,468円 | 8,532円 | 20,000円 | 766,610円 |

| 5回目 | 11,342円 | 8,658円 | 20,000円 | 757,952円 |

これが「返しているのに減らない」の正体です。

※上記に述べた一連の計算式は「元利均等返済方式(通常の場合)」であり、「元金均等返済方式」」についてはこちらを参照。

◆ 任意整理で利息0%になるとどうなる?◆

● 5回で10万円返した場合

返した10万円すべてが元本に充当されます。

たった5回の返済で、借金80万円が一気に70万円まで減ります。

減り方が一気に加速します。

このように、利息がある時とない時では、借金が減るスピードが倍以上違うことも珍しくありません。&

◆ 結論:利息カットは“馬鹿にならない”どころか任意整理の核心◆

高金利の借金は、返済額の半分以上が利息に消えます。

でも、任意整理で利息がカット、0%になると、支払ったお金のすべてが元本の返済に回ります。

よって、借金の減り方が目に見えて早くなり、完済日が大幅に前倒しになることになります。

つまり、利息がなくなるだけで、借金の苦しさは驚くほど軽くなるのです。

任意整理で元本がそのまま残っても、利息カットの効果は非常に大きく

「任意整理を選ぶ価値は十分すぎるほどある」といえます。

利息の計算例 プロミスの「ご返済シュミレーター」で検証

● 貸金業者から50万円(金利17.8%)を借り入れて、月々1万716円で返済していくと、完済まで6年8カ月かかり支払総額857,251円となります。

⇒857,251円ー500,000円=357,251円が利息の返済に費やされることになります。

※ 本来なら、総額857,251円支払わなければならないところを「任意整理」することで500,000円支払えば済む可能性がある。「任意整理」の返済期間は3~5年だから、5年とした場合月々の支払は8,333円で済むことになる。

◆ 任意整理での「経過利息」「遅延損害金」の運命は?◆

「利息」は任意整理が絡んでくると、その成立を境に「経過利息」と「将来利息」に分かれてきます。そして、任意整理するに関係なく約束の支払期日を過ぎてしまうと「遅延損害金」が発生します。

「将来利息」とは、任意整理が成立(和解契約成立)してから任意整理での返済が完了するまでのこれから発生するであろう約定利息をいいます。

●【経過利息・遅延損害金】とは?

「経過利息」とは、最後に支払った日から任意整理が成立(和解契約成立)するまでに発生した約定利息(貸主と借主が約束をした場合に限って発生する利息)をいいます。

「遅延損害金」とは、約束の支払期日までに支払われなかった場合に債務者が支払う損害賠償金をいいます。ペナルティとしての意味があるので、利息よりも高額になるのがほとんどです。支払期日の翌日から発生し、延滞分が完済されるまで発生し日割計算で請求されます。約定ではなく法律上当然に発生します。

両者とも任意整理の成立(和解契約成立)の前に発生する支払い分である点で共通性があるので「遅延損害金」を「広義の経過利息」といわれます。

(※「遅延損害金」についてはこちらを参照)

「任意整理」でカットされる利息の中心となるのは「将来利息」です。そして、多くの貸金業者がこの将来利息のカットを受け入れます。

また、弁護士や司法書士が交渉に入る際には、状況に応じて「経過利息、遅延損害金」についても見直しを求めることがあります。

但し、この2つについては業者によって対応が大きく異なります。特に遅延損害金は、「完全カットは難しい」と考える貸金業者も多くてケースごとに判断が分かれます。つまり、3つの利息すべてがカットされるとは限らないのです。

そのため、債務者側が「経過利息も遅延損害金も全部ゼロに」と強く要求しすぎると、業者との合意がまとまらず任意整理自体が成立しないリスクもあります。

任意整理はあくまで「話し合いで合意して成立する手続き」なので、相手が応じない条件を押しすぎると交渉が難しくなるからです。

とはいえ、任意整理で最も重要なのは 将来利息を全部カットにできること。これだけでも返済総額が大幅に減り、完済までの道のりがぐっと近づきます。

もちろん、最終的には、弁護士・司法書士の経験値や交渉力により、どこまで利息を減らせるかが左右されますが、借金状況に合わせて最適な落としどころを見極めるために専門家に相談して進めることが大切です。

任意整理をして利息がカットされても、元本そのものが多すぎて毎月の返済が難しい場合があります。

このようなときは、借金の元本にも大きく手を入れられる 「個人再生」 や、支払い義務そのものを免除する 「自己破産」 など、他の債務整理の方法を検討する必要があります。

任意整理だけが唯一の方法ではなく、状況に応じて手続を切り替えるのは正しい判断です。

また、任意整理は裁判所を使わない 私的な交渉手続 なので、官報には一切掲載されません。家が取られるとか、クルマが没収されるとか、預金が差し押さえられるといったことはありません。但し、クルマローンが絡んでいると、任意整理とは別次元で注意を要する点があります。

② 過去に利息制限法の規定を超えた金利分は過払い金とする効果

「2010年6月以前の借入はグレーゾーン金利の可能性がある」

もし、貸金業者からの借り入れ時期が2010年6月以前であった場合、利息はグレーゾーン金利をもとに計算されている可能性があります。そして、その場合貸金業者に支払った利息には「過払い金」が含まれている可能性があります。

「過払い金」とは、利息制限法の上限金利を超える利息を貸金業者に支払っていた場合、その上限金利を超える利息分は違法利息として、返してもらえる可能性がある金額のことです。

その算出は利息制限法に基づく正しい金利(上限金利15%~20%)に引き直して再計算をし、利息制限法の上限金利を超えた違法金利で算出された利息を支払っていたら、その金額は「過払い金」として判定されます。

過払い金の存在が認められ、元本がまだ完済にまで至っていない場合は、まずは元本に充当されそれが完済された段階で、それでもなお引き続き違法金利での利息の支払いが続けられていたら、その分は本来なら支払う必要のないものなので取り戻せる「過払い金」として貸金業者に返還請求できます(過払い金返還請求権)。

その部分は貸金業者の不当な利得ということで「不当利得返還請求権(民法703条)」ということになります。これは、相手方が本来受け取る権利のないお金を持っている場合に返してもらう権利のことです。

なお、過払い金の返還請求には 時効(最後の返済から10年) があるため、2010年以前の取引は、すでに時効にかかっているケースが多い点にも注意が必要です。早めに確認することが大切です。

(3) 借金を任意整理するものとしないものとに選択できる効果

任意整理は、手続きの対象にする借金を自分で選べるのが大きな特徴です。

たとえば「消費者金融とリボは整理したいけれど、住宅はそのまま住みたいし、クルマはこれからも利用したい、よって、住宅ローンや車のローンは任意整理の対象とはせずに、そのまま払いたい」というように、整理する借金・しない借金を分けられます。

なぜ可能かというと、任意整理は裁判所を使わず、それぞれの債権者と個別に和解を結ぶ私的な交渉手続だからです。

受任通知を出した相手とだけ利息カットや分割回数の交渉を行い、受任通知を出さなかった債権者には従来どおり返済が続きます。

一方、個人再生や自己破産は裁判所が関与するため「すべての債権者を平等に扱う」必要があり、特定の借金だけ外す・優先することは基本的にできません。

任意整理でどの借金を対象にするかは今後の生活に大きく影響するため、

専門家のアドバイスを受けながら戦略的に決めることが重要です。

● 整理の対象とすべき思われる借金

・高金利の借金(消費者金融など)

・使わなくなったカード

・返済が特に厳しいもの

● 任意整理の対象から外すべきと思われる借金

・担保付きローン(住宅・車など)

・保証人付き借金

・必要なクレジットカード

・金利の低い借金

一

(4) 任意整理すると5年間は信用情報機関に登録される効果

「任意整理」は他の債務整理方法(個人再生・自己破産)に比べて、デメリットは小さいとされていますが、そういったなかで一番大きなデメリットは、なんといっても信用情報機関に掲載されている信用情報に事故情報がついてしまうということです(いわゆる、ブラックリストに載る)。

その事故情報は、任意整理の借金完済後、およそ5年間は残ります。そして、下記のようなこと(一部)はできなくなります。

②新しいカード会社で新規クレジットカードをつくれなくなります。

③ローンで商品を購入できなくなります。ローン審査が通りません。

こうなってしまうと、日常生活に大きな制約が生じます。

でも、任意整理によって督促が止まり、返済計画が現実的になるという大きなメリットがあります。

「任意整理で解決できた」という事実を前向きに捉え、今後の生活再建に活かすことが重要です。

任意整理で借金問題を解決できたこと自体が大きな前進です。

もっとも「任意整理」が信用情報にキズがつくかどうかは、各信用情報機関によって対応が異なっています。これについては下記の関連記事を参照してください。

●「任意整理」のメリットとデメリット

(1) 「任意整理」のメリット

1. 一旦、借金の返済を止めることができる。

2. 裁判所の介入がなく債権者との直接交渉が手段になるので、手間や時間がかからない。

3. 弁護士や司法書士が貸金業者に受任通知を発送した後は取り立てや督促が止まる。

4. 利息制限法に基づき金利の引直し計算をし過払い利息を元本に充当できる。

5. 経過利息、将来利息、遅延損害金を減額または免除にすることができる。

6. 利息がカットされるので3~5年で借金の完済できるという目標が明確化する。

7. 任意整理を行う相手先を選択することができる(債権者平等の原則の排除)

8. 自己破産のような職業上の制限(資格制限)がなく、手持ちの財産を処分する必要もない。

9. 官報(国発行の広報誌)に氏名・住所が掲載されることがない。

(2) 「任意整理」のデメリット

1. 信用情報機関に事故情報が約5年間登録され新たな借り入れやクレジットカードの利用、およびローン審査が通らないのでローンで商品購入が制限される。

| 項目 | 内容 |

|---|---|

| 信用情報への登録情報 | 任意整理をすると信用情報機関に「事故情報」が登録される(ブラックリスト) |

| 登録期間 | 借金完済後も約5年間は記録が残る |

| 制約① | 消費者金融などから新規借入ができなくなる |

| 制約② | 新しいクレジットカードを作成できない |

| 制約③ | 住宅ローンや自動車ローンなどの審査が通らない |

| 生活への影響 | 日常生活に一定の制約が生じる(分割払い・カード利用が困難)が、返済計画が現実的になるメリットも大きい |

| 備考 | 信用情報機関によって登録期間や扱いは多少異なる場合がある |

●「任意整理」をすることに向いている人・向いていない人

(1)「任意整理」をすることに向いている人

任意整理は「返済能力がある人が、利息カットや返済条件の調整で生活を立て直す」ための手続きであり、その利用頻度は非常に高いですが、任意整理が誰にでも最適な手続きかというとそうではありません。向いている人には特徴があり、それに当てはまるかどうかがそのあとの結果に大きく影響します。あてはまるかどうかが微妙な場合であれば、専門家に相談して最も良い解決策を見つけることが大切です。

1. 借金総額が比較的少ない人~収入や家族構成、生活状況などにもよりますが、残元金が50万円程度から200万円前後まで~

2. 返済は継続されるので、安定した収入源を持っている人

3. 返済しても利息が減るばかりで元本はなかなか減らない人

4. 手続に手間と時間をかけたくない人~裁判所が関与しないため手軽にできる~

5. 手放したくない財産を持っている人

6. 複数ある借金のなかで保証人付き借金を持っている人~保証人付きの借金を外して他の借金を選択して任意整理できる~

7. 債務整理で借金の整理をすることを家族、友人、勤務先に知られたくない人

(2)「任意整理」をすることに向いていない人

任意整理の利用頻度は非常に高いですが、自分の状況に任意整理が合わないのに無理に進めてしまうと「結局支払えず再び行き詰まる」「より重い手続きに進まざるを得なくなる」といったリスクがあります。収入が不安定・借金が大きすぎる・保証人付き債務がある・債権者が応じないといったケースでは、個人再生や自己破産を検討する方が現実的です。

下記は「任意整理で本当に立て直せるのか?」「他の方法を選ぶべきでは?」と迷っている方にとって、正しい判断の手助けになる内容です。

1. 安定した収入がない人

→ 任意整理は返済を続ける前提の手続きなので、収入が不安定だと返済計画が維持できず失敗しやすい。

2. 借金総額が大きすぎる人

→ 任意整理では元金の減額は原則できないため、数百万円~数千万円規模の借金には返済が現実的でなく、個人再生や自己破産が検討対象になる。

3. 保証人付きの借金がある人

→ 任意整理でその借金を対象にすると、保証人に一括請求がいくリスクがあるため不向き。

4. 債権者が交渉に応じない場合

→ 任意整理は「合意」が前提なので、債権者が和解に応じなければ成立しない。

5. 返済を滞納しがちな人

→ 和解後に返済を滞納すると一括請求されるリスクがあり、かえって負担が増える。

6. 住宅ローンや自動車ローンを抱えている人

→ 任意整理ではこれらのローンを対象外にすることが多いが、返済が困難な場合は個人再生や自己破産の方が適している。

7. 新たな借入やクレジットカード利用を必要とする人

→ 任意整理をすると信用情報に事故情報が登録され、完済後約5年はローンやカードが作れないため生活に支障が出る

● 借金問題の無料法律相談のご案内

日本法規情報-債務整理相談サポート-

日本法規情報-債務整理相談サポート-

● 申込みはオンラインで24時間365日可能。複数の事務所を案内

● 登録された全国の法律事務所の中からあなたに合った事務所を案内

● 相談相手の専門家をなかなか決められない人には欠かせないツール

もう少し具体的に言うと、借金問題といってもその有り様は千差万別です。当然に解決へのプロセス及び解決の方法も異なってきます。そういったなか、専門家であっても分野によっては得手不得手があります。だから、この制度は依頼人の希望に十分に応えるために、それに適した専門家を選んで専門家と依頼人を結ぶつけるサービスを行っているのです。そして、一件の依頼につき複数の法律事務所をご案内します。

したがって、初めての方がなんのツテもなく依頼人の希望に沿った事務所を探すのは結構大変なことだし、さらにまだまだ一般人にとっては弁護士事務所の敷居はまだまだ高くて最初から弁護士と相対することになると、緊張して自らの借金問題について正確に伝えられない恐れもあります。だからこそ、依頼人と専門家との間の橋渡しの役割を果たす「日本法規情報」のような存在が重宝されるのです。そして、現在では毎月3000人もの相談者がこの無料相談ツールを利用しています。

「債務整理相談サポート」の申し込みは、オンライン上で24時間どこにいても1分程度で必要項目を入力ができ申し込みが完了します。その後にその入力内容に沿った複数の事務所が案内されます。その手順は基本的には下記の(1)~(6)の順で進みます。依頼人が各々事務所に出向きそれぞれの専門家と面談して、事務所によって濃淡はありますが、依頼人にとって関心事である「あなたに合った借金を減らす方法はあるのか?それは何か?」と「おおよそどのくらい借金が減額されるのか?あるいは全額免責可能なのか?」「どうやってリスクを回避するか?」等々が回答されるので(ここまでが無料)、後はどの法律事務所にそれを実現するための債務整理手続きを依頼するかを依頼人自身が判断して決めることになります。

(1)電話またはオンライン上のお問い合わせフォームに必要項目に入力して申込する。

(2)相談パートナーより申込日より3営業日以内に電話またはメールにて相談内容の確認と専門家の希望条件をお尋ねします。。

(3)依頼人の要望する条件に合った事務所を複数案内します(平均3~5事務所)。

(4)電話かメールで案内された事務所とやり取りして無料相談の日程を調整する。

(5)依頼人の方から直接事務所に出向いて無料相談を受ける(案内されたすべての法律事務所と無料相談可能)。

(6)無料相談を受けた複数の法律事務所の中から実際に債務整理手続きをお願いする事務所を決めたらをその事務所に依頼する。なお、必ずしも具体的な債務整理手続きを依頼することなく無料相談で終わってもかまいかせん。

公開日:

最終更新日:2026/01/09