債務整理の際「偏頗弁済」とは?偏頗弁済になる・ならないケースとは?いつからなる?なるとどうなる?

2025/08/13

■「偏頗弁済」になるケースは?ならないケースは?

(1) 「偏頗弁済」になるケースは?

① 友人・知人への通常の借金の優先弁済

② クルマローンの優先支払

③ 水道光熱費・スマホ 携帯通信料などを延滞した分の優先支払

(2) 「偏頗弁済」にならないケースは?

① 水道光熱費・スマホ 携帯通信料などの延滞していない分の優先支払

② 延滞している家賃(賃料)の優先支払

③ 第三者による弁済(第三者弁済)

④ 租税等の請求権に対する優先支払

■「偏頗弁済」になるのはいつからか?そしていつまでか?

(1) いつから「偏頗弁済」になるのか?

(2) いつまで「偏頗弁済」になるのか?

■「偏頗弁済」になるとどうなるか?

(1) 「個人再生」の場合のリスク

① 返済額が増額になるかもしれないリスク

② 「再生計画案」が不認可になりかねないリスク

(2) 「自己破産」の場合のリスク

① 「管財事件」に移行することで手間と費用が増大するリスク

② 「免責不許可事由(免責されない事由)」になりかねないリスク

■借金問題の無料法律相談のご案内

・日本法規情報 (債務整理相談サポート)

![]()

■「偏頗弁済」とは?

債務整理で「自己破産」ないしは「個人再生」を考えている人にとって、気を付けなければいけないのが「偏頗(へんぱ)弁済」です。

「偏頗弁済」というのは、同一債務者に複数の債権者がいて、個人再生の再生計画認可決定前、あるいは自己破産開始決定前にそのなかの特定の債権者だけに担保供与や返済するという特別扱いをする行為をいいます。

ざっくばらんな言い方をすれば、ある特定の債権者に有利になる 「えこひいき返済」と言っていいでしょう。えこひいきはいけないので「偏頗弁済」は原則禁止とされています。

理由は、債務整理(特に、個人再生・自己破産)における各債権者間の扱いについては「債権者平等の原則」というルールがあって、債務整理をする際には、すべての債権者に対する扱いを平等にしなければならないというルールです。

これによると「偏頗弁済」は、各債権者間で特定の債権者を優遇する行為であり、債権者間で不公正、不平等を生じて「債権者平等の原則」に違反するといえるからです。

そして、それは時として免責不許可事由に当たるとされる場合もあるので、注意が必要です。

ほかの債権者への支払いを配当手続きにのせるためにストップしておきながら、ある特定の債権者のみに支払いを許すのは不公平ということです。この「偏頗弁済」禁止の根拠には「債権者平等の原則」があります。

※ 裁判所は、原則「偏頗弁済」を認めません!!

■「偏頗弁済」になるケースは?ならないケースは?

(1)「偏頗弁済」になるケースは?

禁止される「偏頗弁済」になるための要件は下記の通りです。

2. 特定の債権者を特別扱いするような返済・担保の供与などをすることによって債務を消滅させる行為をすること。

3. その行為が支払不能確定後(自己破産の場合)、またはその恐れ(個人再生の場合)の後になされたものであること(後述参照)。

4. 「偏頗弁済」によって利益を受ける特定の債権者(受益者)が偏頗弁済の際に債務者が支払不能状態、または支払停止状態であったことを知っていたこと(悪意であること)。

① 友人・知人への通常の借金の優先弁済

人間関係、友人関係を壊したくないということで、なけなしのお金を他の債権者に優先して友人・知人に返済する行為は「偏頗弁済」に当たる可能性がある典型的な例です。(実際に偏頗弁済に当たるかどうかは上記の要件に照らして判断する)。

こういった返済行為をする気持ちはわからないではありませんが、この債権は「個人再生」では「再生債権」「自己破産」では「破産債権」とされ、前述した「債権者平等の原則」の適用があるので、そういった個人的な感情を考慮することは一切許されません。

「自己破産」では「免責決定」が出た後、「個人再生」では「再生計画認可決定」が出た後、前者は配当分を除いては借金の法律上の返済義務がなくなる、あるいは、後者は配当分を除いて返済額の減額されます。ただ、債権者からの本来の借金額の返済請求があっても拒否できますが、借金そのものがなくなってしまうわけではありません。

だから、個人的感情でどうしても返済したいというのであれば返済できます。相手方に十分に事情を話して理解をもらって「免責決定」後・「再生計画認可決定」後に少しづつ返済していけばいいです。その場合は「偏頗弁済」にはあたりません。

② クルマローンの優先支払

債務整理するにあたって「個人再生」を選んだ場合は、未だ返済中の住宅ローンがある場合、その住宅を処分されることなく守る方法として「住宅資金特別条項という特例(住宅ローン特則)」があります。

その特例を受けたい場合は裁判所の許可を得れば、住宅ローンをそのまま維持されて当初の契約通り返済し続けることができて、それは住宅ローン会社に対する特別扱いになりますが、それは「偏頗弁済」とはならず、自宅を手元に残し今まで通り住み続けることができます(「住宅資金特別条項という特例(住宅ローン特則)」は個人再生手続にある特別の制度で「自己破産」にはありません)。

クルマローンには、住宅ローンにあるような「住宅資金特別条項」はありません。

クルマローンが未だ残っている状態で、債務整理をする場合「個人再生」「自己破産」のいずれの手続を選ぼうとも、クルマの売買では、通常「所有権留保」が設定されているので、クルマの所有権は完済されるまでローン会社にあります。だから、債務整理するとクルマは基本的にはローン会社に引き揚げられてしまいます。

したがって「個人再生」「自己破産」手続 ⇒「公平・平等に比例配当」という定番の流れにはなりません。

もし、ローン残金がほんの僅かだから、残金をまとめて払ってしまってクルマを手元に置いておこうとしても、その支払債務は「再生債権」あるいは「破産債権」となるので、その支払い行為は「偏頗弁済」に当たる可能性があるので注意が必要です。

③ 水道光熱費・スマホ 携帯通信料などを延滞した分の優先支払

水道光熱供給契約やスマホ・携帯電話の通信契約は継続的な給付を目的とする双務契約だから、その水道光熱費や通信料金の請求額は一定の継続期間経過ごとに請求額が算定されて翌月にまとめて請求されるやり方が採用されています。

例えば、6月26日から7月25日までの1ヶ月間を算定期間としてその間の使用量を量り利用料金を算定して翌月の8月5日に請求するというやり方をパターン化して繰り返し行っていきます。

その継続的給付を目的とする契約で、その支払い債務に延滞があるときは、それが「自己破産」の場合であれば「破産債権」「個人再生」の場合であれば「再生債権」になるので、配当分を除いて支払債務は免責あるいは減額されます。

だから、一方的に免責または減額を強いられる通信サービスの提供・水道光熱供給の企業側としては契約を強制解約する恐れがあります。

もっとも、継続的給付を目的とする契約に関しては、破産法55条1項または民事再生法50条1項という規定があって、手続申し立て前の支払いに延滞があることを理由に手続開始決定後に通信サービスの提供 水道光熱供給を拒むことはできないとしていますが、手続開始決定前に企業側が解約を主張してくる恐れは十分にあるのです(下記の関連記事参照)。

それを避けるために延滞分を支払おうとすると、それは「偏頗弁済」にあたるとするのが原則です。

ただ、これらは重要なライフラインであり、その支払いは日常生活上必要な支払であることには違いなく、その上で延滞額がまだ少なくなど他の債権者に影響が少ない場合であれば、裁判所の判断で「偏頗弁済」にあたらないと認定する場合があります(100%ではありません)。

もっとも、原則は「偏頗弁済」にあたるので、自らの勝手な判断で支払うのは非常に危険です。もし、契約解除の危険を避けるために、どうしても支払いたいのであれば、弁護士、司法書士に助言をもらって対処する必要があります。

第1項 : 破産者に対して継続的給付の義務を負う双務契約の相手方は、破産手続開始の申立て前の給付に係る破産債権について弁済がないことを理由としては、破産手続開始後は、その義務の履行を拒むことができない。

第2項 : 前項の双務契約の相手方が破産手続開始の申立て後破産手続開始前にした給付に係る請求権(一定期間ごとに債権額を算定すべき継続的給付については、申立ての日の属する期間内の給付に係る請求権を含む。)は、財団債権とする。

第1項 : 再生債務者に対して継続的給付の義務を負う双務契約の相手方は、再生手続開始の申立て前の給付に係る再生債権について弁済がないことを理由としては、再生手続開始後は、その義務の履行を拒むことができない。

第2項 : 前項の双務契約の相手方が再生手続開始の申立て後再生手続開始前にした給付に係る請求権(一定期間ごとに債権額を算定すべき継続的給付については、申立ての日の属する期間内の給付に係る請求権を含む。)は、共益債権とする。

(2)「偏頗弁済」にならないケースは?

① 水道光熱費・スマホ 携帯通信料などの延滞していない分の優先支払

(1)③の延滞がある場合と違って、水道光熱費・通信料金の月々の支払いを遅れることなくきちんと支払っている場合は、それが日常生活を過ごすうえで、無視できない必要不可欠の費用です。

だからこそ、その支払いは続けていく必要があり、企業側もちゃんと支払ってくれるなら受け取りを拒む理由はありません。よって、原則「偏頗弁済」にはあたらず有効とされています。

その法的根拠としては、以下の通りです。

この分の支払いは「個人再生」では「再生債権」ではなく「共益債権」とされ、個人再生手続の対象外で減額効果は及ぶことなく、手続を経ることなく優先的に全額を支払うべきものとされます(債権者平等の原則の例外)。したがって、この分の支払いは「偏頗弁済」にはあたりません。きちんと払っていれば供給・提供は続けられます。

「自己破産」でもこの分の支払いは「破産債権」ではなく「財団債権」とされ、破産手続の対象外で免責効果は及ぶことなく、手続を経ないで破産財団から随時優先的に支払うべきものとされます(債権者平等の原則の例外)。したがって、この分の支払いは「偏頗弁済」にはあたりません。きちんと払っていれば供給・提供は続けられます。

② 延滞している家賃(賃料)の優先支払

賃借人が「個人再生」あるいは「自己破産」の申し立てたとしても、家賃(賃料)がきちんと遅れることなく支払っていれば、先に述べた同じ理屈で、その支払い債権は、再生債権(個人再生の場合)」あるいは「財団債権(自己破産の場合)」であり「偏頗弁済」となりません。

それに対して、家賃(賃料)を延滞してしまっていて、それを大家という特定の債権者に支払おうとすると「偏頗弁済」となる恐れがあります。

ところで、賃貸借契約は、一見継続性を備えていそうですが、水道光熱費供給契約、スマホ 携帯の通信契約のような継続的給付を目的とする契約関係ではないとされています。理由は、一回の給付で目的物の占有がすべて賃借人に移ってしまうという「可分」ではない「不可分」の性質をもつと言えるので、水道光熱とか通信のような本来の可分的継続的給付という概念になじまないからです。

よって、可分的継続的給付義務を念頭においている破産法55条および民事再生法50条の適用はありません。だから、家賃(賃料)の延滞を理由に、賃借人が行うべき賃料支払義務の履行を拒む関係にも立たないとされていて、したがって、自己破産、個人再生手続開始決定後でも延滞を理由に契約解除を主張してくる可能性はあります。

でも、1~2か月程度の家賃(賃料)を不払い延滞したというだけで賃貸借契約が解除され追い出されてしまうというのではあまりにも酷といえるでしょう。

賃料不払いに基づき賃貸借契約を解除する場合には、もちろん賃料不払いも契約解除理由の一つにはなりますが、不払いの程度(解除できるには、少なくとも3か月分以上の(家賃)賃料延滞が必要)、不払いになった事情、その他賃借人の様々な対応、事情などを考慮して賃貸人・賃借人間の信頼関係が破壊されるような背信行為があると判断された場合に契約の解除ができるといわれています(信頼関係破壊の理論)。

つまり、個人再生、自己破産をしたからといって、それを理由に契約解除はできません。そして、家賃(賃料)の延滞があったら、配当分を除いて家賃(賃料)は減額、免責されます。

でも、先に述べたように、もし家賃(賃料)3ヶ月分延滞といった事情を含めた信頼関係の破壊してしまう行為が賃借人にあれば、契約を解除されてしまいます。だから、もしこれからも当該物件に住み続けたいのであれば、延滞分の家賃(賃料)を支払うとか信頼関係の回復を図る必要があります。

信頼関係を回復する行為が延滞家賃(賃料)の支払いであれば、それをすることが複数債権者がいるなかで特定の賃貸人を特別に優遇する形になって「偏頗弁済」にあたる恐れがありますが、住まいの確保は個人再生者、自己破産者の経済的再生に寄与するものなので「偏頗弁済」として問題視されない傾向にあります。

③ 第三者による弁済(第三者弁済)

「偏頗弁済」が禁止されるのは、先にも述べましたが、債務整理(個人再生・自己破産)に利害関係を持つすべての債権者に平等に比例配当されるべき債務整理(個人再生・自己破産)の申立人の全財産が特定の債権者のみに優先して支払うことで他の債権者と平等性を欠く形で減少されてしまうからです。

ということは、特定の債権者に優先的に支払われても債務整理(個人再生・自己破産)の申立人の財産が減らない場合であれば、その優先しての支払いは、禁止される「偏頗弁済」には当たらないということになります。

その弁済を「第三者による弁済(第三者弁済)」といいます。

つまり、債務整理(個人再生・自己破産)の申立人の代わりに、その申立人とは生計をともにしない親族や知人などの第三者が特定の債権者に支払うならば、債務整理(個人再生・自己破産)の申立人の財産が減少しないので「偏頗弁済」に当たらず許されるということです。

その場合、自分の財産は一切減らないので「偏頗弁済」に当たらないことを証明できる手立てをしておくことが大切です。しかも「第三者弁済」を考えている場合は、前もって専門家である司法書士や弁護士の助言を得ておくことが絶対に必要です。

④ 租税等の請求権に対する優先支払

「個人再生」「自己破産」になると、配当手続きが完了した後のすべての債務は減額、または免責されるのが原則です。

ただ、その例外として存在するのが「租税等の請求権」に対する支払い債務です。

「租税等の請求権」に含まれる租税等とは、国税、地方税、国民健康保険、国民年金、厚生年金、保育料、下水道使用料などであり、これらは破産法上「非免責債権」とされ、その支払いに滞納があったとしても「個人再生」「自己破産」によって減額、免責されることはありません。

このことを「偏頗弁済」とか関係で言えば、新たに発生した租税等を払う場合のみならず、過去に滞納している分を支払う場合でも「偏頗弁済」には当たりません。適法という事になります。

そもそも滞納していると差押えられる可能性があるので「偏頗弁済」の成否に関係なく早めに納付することが大切ということになります。

但し、もし、その支払いを自らがやるのではなく第三者が立替払いをした場合は、その支払い債権は租税等債権ではなく「自己破産の場合は破産債権」「個人再生の場合は再生債権」となるので、それぞれの債務整理の手続に従って処理することになります。

だから、その支払いは他の債権者に優先して、自分で勝手に支払うことは「偏頗弁済」に当たってしまいます。

■ 「偏頗弁済」になるのはいつからか?そしていつまでか?

債権者・債務者(個人再生・自己破産を予定)間で「偏頗弁済」がいつからいつまでか明確にすることは、非常に大切なことです。

(1) いつから「偏頗弁済」になるのか?

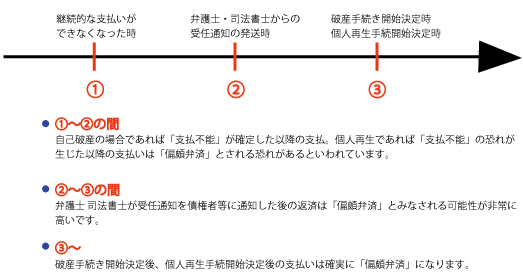

債権者への弁済が「偏頗弁済」とされる時期は、自己破産の場合であれば「支払不能」が確定した以降の支払。個人再生であれば「支払不能」の恐れが生じた以降の支払いは「偏頗弁済」とされる恐れがあるといわれています。

「支払不能」とは「支払期限になったにも関わらず、継続して返済できるだけの財産や収入がない」と客観的に考えられる状態のことで、単に「入金が遅れて支払日にたまたま間に合わない」といったケースなどでは「支払不能」とはいえません。

その判断は裁判所が行うことですが、その判断はなかなか難し微妙なケースがあって、それほど簡単なものではありません。

その難しいことはさておき、遅くても弁護士 司法書士に債務整理を依頼し、弁護士 司法書士が受任通知を債権者等に通知した後の返済は「偏頗弁済」とみなされる可能性が非常に高いです(最高裁判例あり)。だから、それ以降の支払いは危険ですからやめたほうがいいです。

さらにいうと、破産手続開始決定後 or 個人再生開始決定後の支払いは、100%「偏頗弁済」とされます。

いずれにしても、それ以外の事情も考慮されて当該支払いが「偏頗弁済」と認定されてしまうケースもあるので、その点を注意しつつ下記の① ② ③のすべての段階の支払いでは事前に弁護士や司法書士に助言を受けることが必須となります。

(2) いつまで「偏頗弁済」になるのか?

これは明確に決まっています。個人再生の場合は「再生計画認可決定」前までが「偏頗弁済」の拘束を受けますが、それ以降は「債権者平等の原則」を考慮しなくて自由に返済することができます。

「自己破産」の場合は「免責決定」前までは「偏頗弁済」の拘束を受けますが、それ以降は「偏頗弁済」を考慮する必要はありません。免責効果で返済する義務は消滅しますが、返済すること自体は何ら妨げられません。

■ 「偏頗弁済」になるとどうなるか?

(1)「個人再生」の場合のリスク

「個人再生」の際に「偏頗弁済」をおこなうとどうなるか?

① 返済額が増額になるかもしれないリスク

特定の債権者に行った支払いが「偏頗弁済」と認定された場合、その支払った金額はもともと手元に残しておきたい資産として扱われることになるため、既存の総資産額(清算価値)に上乗せされて最終的な返済額が決められることになります。

関連記事:② 否認権の類型:「偏頗(へんぱ)行為否認」を参照すべし

したがって「個人再生」が認められるとしても、返済しなければならない金額が増えてしまう恐れがあるということです。

例えば、清算価値90万円のバイク(財産)を手元に残しながら、借金総額が550万円を「個人再生」を使って債務整理しようと考えました。個人再生を使うと借金額は、5分の1の110万円に減額できますが、特に世話になったAさんには迷惑をかけたくないということで、他の債権者を差し置いて特別に50万円を返済してしまいました。

この返済が「偏頗弁済」と認定された場合、バイクをあくまで手元に残したいのであれば、返済額は90万円に「偏頗弁済」額の50万円が上乗せされて、本来なら110万円でいいところを140万円を支払わなければならなくなります。

つまり、支払い負担額が増加してしまうため、個人再生を目論む債務者としては、かえって経済的に苦しい状態になりかねないということです。

②「再生計画案」が不認可になりかねないリスク

個人再生の最終目標は、提示した「再生計画案」を裁判所に認めてもらって借金の減額を認めてもらうことです。偏頗弁済が認定されると、この「再生計画案」が認可されなくなる可能性があります。

例えば、偏頗弁済した金額を手元に残したい財産の精算価値に上乗せずに「再生計画案」を作成した場合などは、その計画案は不認可となって「個人再生」は不成立となります。

「再生計画案」は「個人再生」による借金減額や分割払いを含めた新たな返済計画です。この計画案が認可されないとすると、そもそも「個人再生」自体が不成立となって意図した債務整理ができないということになってしまいます。

仮に偏頗弁済の合計額を清算価値(資産総額)に上乗せずに「再生計画案」を作成・提出すると、債権者の利益に反する内容の「再生計画案」と判断され、その計画案は「不認可」となる可能性があります。

(2)「自己破産」の場合のリスク

「自己破産」の際に「偏頗弁済」をおこなうとどうなるか?

①「管財事件」に移行することで手間と費用が増大するリスク

個人の自己破産申し立て件数のうち一番多いのが「同時廃止」です。

「同時廃止」は破産者に処分できるような財産が明らかにない場合には、破産管財人を選任しての面倒な破産手続は一切やらずに裁判所が破産手続の開始決定をすると同時に破産手続を終了させます。だから、破産管財人も選任されず手続の費用も約2~3万円程度で済みますし、期間も弁護士依頼から3~4か月で終了します。よって「同時廃止」手続は、破産者にとって負担はかなり軽減されます。

ところが、本来なら「同時廃止」で済むケースにもかかわらず「偏頗弁済」が発覚したら、それ自体「免責不許可事由」に該当します。したがって、その存否を調査するために破産管財人を選任し「同時廃止」から「管財事件」に移行することになります。

そうなると、破産管財人の報酬予納金として最低20万円~50万円程度の納付は必要となり、そのほか破産手続も配当手続、偏頗弁済相当額を上乗せして回収する手続(否認権行使)などが加わって複雑化し、協力義務も科せられ、費用や手間の負担がかなり増大することになります。

②「免責不許可事由(免責されない事由)」になりかねないリスク

「偏頗弁済」は免責不許可事由に当たります。だから、論理的には「偏頗弁済」が発覚すれば「自己破産」しても借金が免責されないことになります。

但し、形式的に免責不許可事由に該当する事実があっても、裁判官が破産者の行い、協力度とか反省度合い、諸般の事情を考慮して、免責を与えることが相当であると判断した場合には、裁判官の裁量によって免責が許可されます。

これを「裁量免責」といい、ほとんどのケースでこの「裁量免責」は認められますが、決して100%ではありません。身勝手な理由で高額の「偏頗弁済「」をして破産管財人にそれをひた隠しにしていれば、反省の色なしとして認められないケースも十分あります。決してない訳ではないので注意が必要です。

■ 借金問題・無料法律相談の案内

日本法規情報-債務整理相談サポート-

日本法規情報-債務整理相談サポート-● 申込みはオンラインで24時間365日可能。複数の事務所を案内

● 登録された全国の法律事務所の中からあなたに合った事務所を案内

● 相談相手の専門家をなかなか決められない人には欠かせないツール

もう少し具体的に言うと、借金問題といってもその有り様は千差万別です。当然に解決へのプロセス及び解決の方法も異なってきます。そういったなか、専門家であっても分野によっては得手不得手があります。だから、この制度は依頼人の希望に十分に応えるために、それに適した専門家を選んで専門家と依頼人を結ぶつけるサービスを行っているのです。そして、一件の依頼につき複数の法律事務所をご案内します。

したがって、初めての方がなんのツテもなく依頼人の希望に沿った事務所を探すのは結構大変なことだし、さらにまだまだ一般人にとっては弁護士事務所の敷居はまだまだ高くて最初から弁護士と相対することになると、緊張して自らの借金問題について正確に伝えられない恐れもあります。だからこそ、依頼人と専門家との間の橋渡しの役割を果たす「日本法規情報」のような存在が重宝されるのです。そして、現在では毎月3000人もの相談者がこの無料相談ツールを利用しています。

「債務整理相談サポート」の申し込みは、オンライン上で24時間どこにいても1分程度で必要項目を入力ができ申し込みが完了します。その後にその入力内容に沿った複数の事務所が案内されます。その手順は基本的には下記の(1)~(6)の順で進みます。依頼人が各々事務所に出向きそれぞれの専門家と面談して、事務所によって濃淡はありますが、依頼人にとって関心事である「あなたに合った借金を減らす方法はあるのか?それは何か?」と「おおよそどのくらい借金が減額されるのか?あるいは全額免責可能なのか?」「どうやってリスクを回避するか?」等々が回答されるので(ここまでが無料)、後はどの法律事務所にそれを実現するための債務整理手続きを依頼するかを依頼人自身が判断して決めることになります。

![]()

(1)オンライン上のお問い合わせフォームに必要項目に入力して申込する。

(2)相談パートナーより申込日より3営業日以内に電話またはメールにて相談内容の確認と専門家の希望条件をお尋ねします。。

(3)依頼人の要望する条件に合った事務所を複数案内します(平均3~5事務所)。

(4)電話かメールで案内された事務所とやり取りして無料相談の日程を調整する。

(5)依頼人の方から直接事務所に出向いて無料相談を受ける(案内されたすべての法律事務所と無料相談可能)。

(6)無料相談を受けた複数の法律事務所の中から実際に債務整理手続きをお願いする事務所を決めたらをその事務所に依頼する。なお、必ずしも具体的な債務整理手続きを依頼することなく無料相談で終わってもかまいかせん。