「任意整理 ・個人再生・自己破産」各論点・各項目について三者比較 | 債務整理で人生を立て直す!~借金返済に悩む方のための相談情報サイト~

〇日本法規情報(債務整理相談サポート) 無料相談&診断 受付中!

24時間365日フル対応!

⇒専門家があなたに合った借金解決案を提案 公式ページへ

⇒専門家があなたに合った借金解決案を提案 公式ページへ

「任意整理 ・個人再生・自己破産」各論点・各項目について三者比較

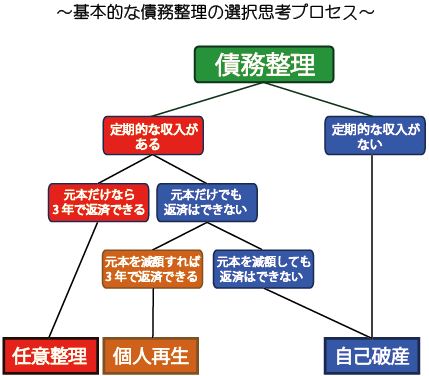

借金の返済が困難になったとき、私たちにはいくつかの法的な救済手段が用意されています。その中でも代表的なのが「任意整理」「個人再生」「自己破産」という三つの手続きです。

これらはいずれも、過重な債務から生活を立て直すための制度ですが、それぞれに目的や仕組み、利用できる条件が異なります。

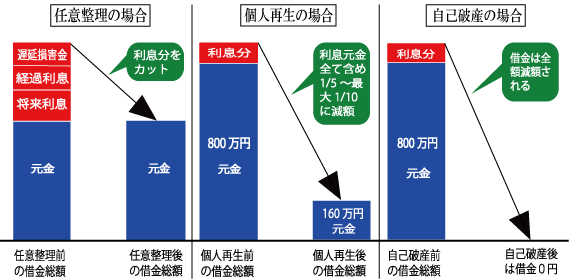

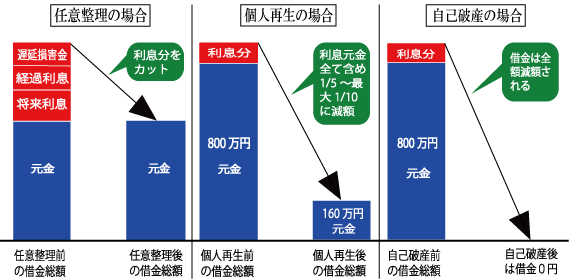

● 任意整理は、裁判所を通さずに債権者と直接交渉し、将来の利息や遅延損害金のカット、返済期間の延長などを取り決めて、借金の負担を軽減する方法です。

比較的安定した収入があり、借金の総額がそれほど多くない人に向いています。

● 個人再生は、裁判所を通じて借金の大幅な減額を認めてもらい、原則3年(最長5年)で分割返済していく制度です。

住宅ローンを抱えている人でも、一定の条件を満たせば自宅を手放さずに済む可能性があるのが特徴です。継続的な収入があることが利用の前提となります。

● 自己破産は、借金の返済がまったく不可能な場合に、裁判所の判断で借金の支払い義務そのものを免除してもらう制度です。

財産は原則として処分されますが、最低限の生活に必要なものは手元に残せます。収入や資産がほとんどない人にとって、最後の手段ともいえる選択肢です。

これらの制度は、それぞれの事情に応じて最適な選択が異なります。以下では、債務者の立場から見た各手続きの特徴や違いを比較しながら、どのような場面でどの制度が適しているのかを詳しく見ていきます。

■ 「任意整理・個人再生・自己破産」の具体的な比較

「任意整理」と「個人再生」と「自己破産」の比較表

|

任意整理 |

個人再生 |

自己破産 |

(1) 手続きの方法

(裁判所の関与は?) |

裁判所は関与しない

(債権者と直接交渉して

和解契約により成立) |

裁判所は関与する

(裁判所への申し立て必要) |

裁判所は関与する

(裁判所への申し立て必要) |

| (2) 借金減額の内容 |

主に将来利息だが、

経過利息や遅延損害金

のカットも十分ある |

借金を最大1/5~1/10程度に圧縮する |

原則、すべての借金が

免除になる |

| (3) 元本の減額 |

減額されない |

減額される |

減額どころか全額免除される |

| (4) 所有財産への影響 |

影響を回避できる |

影響を回避できる

(但し清算価値保障の原則に注意) |

影響を受ける

(但し自由財産に注意) |

| (5) 債権者平等の原則の適用 |

適用なし |

適用あり

(但し住宅ローン特則に注意) |

適用あり |

| (6) 債務整理する債権を選択できる |

選択できる |

選択できない |

選択できない |

| (7) (連帯)保証人への影響 |

影響を回避できる |

影響を受ける |

影響を受ける |

| (8) ローン付き住宅を残せる |

残せる |

残せる(住宅ローン特則の適用) |

残せない |

| (9) ローン付きクルマを残せる |

残せる |

残せない(但し別除権協定に注意) |

残せない |

| (10) 返済期間 |

3~5年 |

3~5年 |

返済する必要がないから返済期間は不要 |

(11) 信用情報への影響

(信用情報機関に事故情報が載る) |

影響を受ける

(登録期間は完済日から約5年が主流) |

影響を受ける

(再生計画認可決定日から約5年~10年が主流) |

影響を受ける

(免責許可決定日から約5年~10年が主流) |

| (12) 官報への掲載 |

掲載なし |

掲載あり |

掲載あり |

| (13) 職業・資格への影響 |

影響はない |

影響はない |

影響はある |

| (14) 費用の目安(あくまで一般的相場) |

債権者1社あたりの費用の目安 3〜5万円程度 |

手続き全体にかかる費用の目安 40~60万円程度 |

手続き全体にかかる費用の目安 30〜60万円程度 |

| (15) 借金した経緯が債務整理成立に影響を与える場合がある(ギャンブルとか・・) |

与えない |

与えない |

与える(但し、裁量免責がある) |

| (16) 無職(収入がないこと)でもできる |

できない |

できない |

できる |

| (17) 借金の取り立てを中止できる |

できる |

できる |

できる |

| (18) フリーターでも利用できる |

基本的に利用できる |

基本的に利用できる |

問題なく利用できる |

| (19) 専業主婦でも利用できる |

基本的に利用できる |

基本的に利用できる |

問題なく利用できる |

| (20) 裁判所に本人が出廷する必要がある |

そもそも、裁判手続きではないので、このようなことは起こらない |

基本的に出廷する必要はない 但し、個人再生委員が選任されたときは、委員の法律事務所で面談を受ける場合がある |

同時廃止の場合は必要はない 管財事件の場合は債権者集会に最低1回は出廷が必要 |

| (21) 同居の家族にバレやすい |

最もバレにくい |

中程度にバレやすい |

最もバレやすい |

| (22) 強制執行・差押さえを中止できる |

中止できない |

中止できる |

中止できる

|

| (23) 租税公課も整理の対象にできる |

対象にできない |

対象にできない |

対象にできない |

上記の比較表をもとに、3者のベースとなる大まかの違いをいうと下記のとおりです。

任意整理:

⇒ 債権者(お金を貸した人)との直接交渉で利息カットや月額支払額の減額を目指す。財産や保証人などへの影響を回避しやすい。

個人再生:

⇒ 裁判所を介した手続き。借金を最大1/5〜1/10に圧縮でき、住まいを残すことも可能。任意整理と自己破産の中間的存在。保証人への影響が大きい。

自己破産:

⇒ 裁判所を介した手続き。借金の支払いが原則全額免除されるが、財産や保証人などへの影響が大きい。

(1)上記の比較表の補説

■(16)について

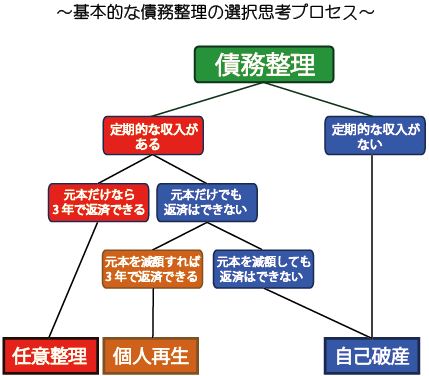

借金の全額を免責されるところに「自己破産」の存在意義があります。だから「自己破産」の場合は、収入源があることは必要ありません。「任意整理」「個人再生」は借金が減額されるだけで免責されることはありません。だから「任意整理」「個人再生」が認められるためには定期的な収入源があることが必須です。

■(2)について

「任意整理」と「個人再生」は、同じ減額する手法ですが、前者は当事者間の交渉で利息がカットされるのが通常で元本は減額の対象ではありません。後者は「個人再生」の申し立て人が立案した再生計画を裁判所を認可することを条件に元本も含めて大幅に減額されます。よって、後者は前者に比べて減額の割合が大幅になります。※ただ「個人再生」の場合は「清算価値保障の原則」に抵触しないことが必要です。

■(5)(6)について

「任意整理」は裁判所が介入しない個人間の交渉で進めていくので、借金(債権債務)が複数あっても個別々に解決できます。つまり「債権者平等の原則」の適用はありません。一方「個人再生」と「自己破産」は裁判所が介入してくるので、関係する複数の借金は裁判の場にすべて持ち出され統一的に解決されます。つまり「債権者平等の原則」が適用されるということです。

■(5)(8)について

「個人再生」手続においては、原則として「債権者平等の原則」が適用されます。しかし、返済中の住宅ローンがあり、かつその住宅に今後も居住し続けたいのであれば、当初に住宅ローン会社と結んだ住宅ローン契約の返済条件を維持したまま返済を続けていく必要があります。

そのため、「個人再生」を申し立てる際には、「債権者平等の原則」の適用を一部排除し、住宅ローン会社(通常は銀行)による抵当権の実行を阻止する措置が求められます。

これを実現するためには、「個人再生」制度には、住宅ローン付き住宅を保護する目的で「債権者平等の原則」の適用除外を認め、かつ抵当権の実行を防ぐための特別規定として「住宅ローン特則」が設けられています。

■(4)について

「個人再生」は、元本を含めた債務を大幅に減額できるうえ、手持ちの財産(完全に自己所有のもの。ローン返済中の財産は対象外)を処分されることなく保持できるという点で、非常に魅力的な債務整理手続といえます。

このような原則に基づく制度設計は、債務者にとって有利ですが、これを無条件に適用すると「自己破産」との比較において著しい不公平が生じる恐れがあります。そこで、その不均衡を是正するため、「個人再生」には「清算価値保障の原則」が導入されています。

この原則とは、債務者が保有する財産の清算価値(当該財産を金銭に換算した場合の価値)が、法律に基づいて算定された再生計画上の返済額を上回る場合には、その清算価値相当額を最低返済額として支払わなければ、「個人再生」の認可が得られないというものです。

■(9)について

「個人再生」には、特別規定である「住宅ローン特則」が設けられており、住宅ローンが付された住宅については、一定の要件を満たすことで保有を継続することが可能です。

一方で、ローンが付された自動車については、同様の法的保護規定が存在しないため、原則として担保権の実行により処分される可能性があります。

ただし、生活や就労に不可欠な事情がある場合などには、債権者との協議により「別除権協定」を締結し、担保権の実行を猶予または放棄してもらうことで、自動車を手元に残すことが可能となる場合があります。

■(13)について

資格制限を受ける有資格者は、主に高額なお金を扱うような弁護士、公認会計士、税理士、不動産鑑定士といった資格者に多く見られます。

■(18)(19)について

「自己破産」は、債務の返済義務が免除される制度であるため、収入が全くない無職の者であっても申立てが可能です。

これに対し、「任意整理」や「個人再生」は、債務整理後も一定額の返済が継続されるため、所定の月額返済を履行できるだけの継続的な収入源を確保していることが前提となります。そもそも、そのような収入が見込めない、あるいは返済の継続が見込めない場合には、これらの手続は認められません。

したがって、フリーターや専業主婦であっても、安定した収入が確保されている限り、原則として「任意整理」や「個人再生」の利用は可能です。なお、パート等の就労をしていない専業主婦であっても、配偶者に継続的かつ返済可能な収入があり、かつ返済に同意している場合には、その収入を基礎として手続が認められるケースも想定されます。

■(15)ついて

■(17)について

■(6)(7)について

「任意整理」の場合は、整理する債権を選択して「整理する、整理しない」という区分けすることができるので、うまくやれば保証人に迷惑をけることを防ぐことができます。一方「個人再生」「自己破産」整理する債権を選択できず統一的に処理されるので(債権者平等の原則)、保証人に大きな迷惑を掛ける可能性があります。

■(11)について

■(1)について

「任意整理」は裁判所が介入しないで当事者間の話し合いのみで解決する債務整理方法です。それに対して「個人再生」と「自己破産」は裁判所に申立てて裁判所が介入することで解決する債務整理方法です。だから「任意整理」は裁判所に申し立てることも出廷することもないです。

「個人再生」も「自己破産」も地方裁判所に申し立てることが必要であり、訴訟途中に本人が裁判所に出廷する必要があるかどうかは、債務整理の解決を弁護士に依頼したか、それとも司法書士に依頼したかによって異なってきます。

弁護士は100%訴訟代理人となりえます。司法書士は地方裁判所では訴訟代理人になることはできません。したがって、司法書士に依頼したときは本人が裁判所に出廷することがあり得ます。

■(12)(21)について

官報とは、政府が休日を除くほぼ毎日発行していて、法令の制定・改定、条約制定・改定など、また相続や破産などの裁判に関する情報が掲載している新聞のようなものです。「個人再生」や「自己破産」を行うとこの官報に掲載されます。ただ、一般人がこの官報を購読するなんてことは滅多にないから官報から債務整理(個人再生・自己破産)の事実がバレることはほとんどありません。

「個人再生」と「自己破産」は、例えば共稼ぎの場合、配偶者の給与明細書、源泉徴収票などが必要になってくるし、さらに「自己破産」の場合は財産の差し押さえも生じるので、これらの債務整理手法については同居の家族にバレないようにするのはかなり難しい。

「任意整理」は必要な書類は自分の身分証明書くらいで、家族絡みの書類不要です。仮に郵便物が配達されてくるとしても局留めにしておけば問題ありません。したがって「任意整理」の場合はバレる恐れはほとんどありません。

■(22)について

■借金問題・無料法律相談の案内

相談する先の事務所をまだ決めかねている人にはうってつけです

日本法規情報-債務整理相談サポート-

日本法規情報-債務整理相談サポート-

● 申込みはオンラインで24時間365日可能。複数の事務所を案内

● 登録された全国の法律事務所の中からあなたに合った事務所を案内

● 相談相手の専門家をなかなか決められない人には欠かせないツール

※申込後の日本法規情報からの連絡に応じないと無料相談は受けられないので注意が必要です。

「日本法規情報 ~債務整理相談サポート~」とは法律事務所ではありません。だから依頼人が抱えている借金問題を法的に解決するとか、あるいは依頼人に代わって債権者側と交渉するとか、そういった直接的な行動をとることはしません。この制度はあくまで借金返済に苦しむ人たちの相談窓口の無料案内サービスを行います。そのために全国各地1000以上の弁護士・司法書士事務所が登録され3000人弁護士・司法書士が登録されています。

もう少し具体的に言うと、借金問題といってもその有り様は千差万別です。当然に解決へのプロセス及び解決の方法も異なってきます。そういったなか、専門家であっても分野によっては得手不得手があります。だから、この制度は依頼人の希望に十分に応えるために、それに適した専門家を選んで専門家と依頼人を結ぶつけるサービスを行っているのです。そして、一件の依頼につき複数の法律事務所をご案内します。

無料法律相談は何回でもOKです!

したがって、初めての方がなんのツテもなく依頼人の希望に沿った事務所を探すのは結構大変なことだし、さらにまだまだ一般人にとっては弁護士事務所の敷居はまだまだ高くて最初から弁護士と相対することになると、緊張して自らの借金問題について正確に伝えられない恐れもあります。だからこそ、依頼人と専門家との間の橋渡しの役割を果たす「日本法規情報」のような存在が重宝されるのです。そして、現在では毎月3000人もの相談者がこの無料相談ツールを利用しています。

「債務整理相談サポート」の申し込みは、オンライン上で24時間どこにいても1分程度で必要項目を入力ができ申し込みが完了します。その後にその入力内容に沿った複数の事務所が案内されます。その手順は基本的には下記の(1)~(6)の順で進みます。依頼人が各々事務所に出向きそれぞれの専門家と面談して、事務所によって濃淡はありますが、依頼人にとって関心事である

「あなたに合った借金を減らす方法はあるのか?それは何か?」と

「おおよそどのくらい借金が減額されるのか?あるいは全額免責可能なのか?」「どうやってリスクを回避するか?」等々が回答されるので(ここまでが無料)、後はどの法律事務所にそれを実現するための債務整理手続きを依頼するかを依頼人自身が判断して決めることになります。

(1)電話またはオンライン上のお問い合わせフォームに必要項目に入力して申込する。

(2)相談パートナーより申込日より3営業日以内に電話またはメールにて相談内容の確認と専門家の希望条件をお尋ねします。。

(3)依頼人の要望する条件に合った事務所を複数案内します(平均3~5事務所)。

(4)電話かメールで案内された事務所とやり取りして無料相談の日程を調整する。

(5)依頼人の方から直接事務所に出向いて無料相談を受ける(案内されたすべての法律事務所と無料相談可能)。

(6)無料相談を受けた複数の法律事務所の中から実際に債務整理手続きをお願いする事務所を決めたらをその事務所に依頼する。なお、必ずしも具体的な債務整理手続きを依頼することなく無料相談で終わってもかまいかせん。

-

債務整理に関して, 任意整理・個人再生・自己破産 比較

![]()

日本法規情報-債務整理相談サポート-

日本法規情報-債務整理相談サポート-