「任意整理」の交渉でカットの対象は「将来利息」がメインであり「遅延損害金」「経過利息」も可能性あり

2025/06/16

■ 任意整理で提示する和解内容の全国統一基準

■「任意整理」でカットされる利息等の範囲

■ 「経過利息」「遅延損害金」の場合

(1) 債務不履行に陥る前に「任意整理」を依頼した

(2) 債務不履行に陥った後に「任意整理」を依頼した

■ 「経過利息」についての補足

・おすすめ法律事務所・司法書士事務所ランキング

![]()

■「経過利息」「将来利息」「遅延損害金」について

貸金業者、金融業者とのお金の貸し借りには「利息」が付くのは当然のことです。

「利息」とはお金(元本)を借りることができたという金融サービスの【対価・利用料】といえます。

ただ「利息」は、お金を借りている間ずっと発生し続けるので、借金した側からすれば、ときには自らを苦しめる『悩みの種』となることもあります。

銀行系、消費者金融系のカードローンでのキャッシングは、無担保融資となるので非常に気軽かつ手軽に借り入れが出来てしまう反面、金利がかなり高く設定されているし、債務者からの返済金は、まずは「利息」の返済に充てられて、次に「元本」に充てられていくので、返済の中味については「利息ばかり支払わされて、一向に元本が減らない」というタメ息混じりの状況が生まれます。

そして、時が経てば経つほど、借入件数が多ければ多いほど、多重債務化されて「利息」は、どんどん膨らんでいきます。

※キャッシングの金利・利息についてはこちら。

したがって、借金の返済に苦労しているとき「利息」の減額またはカットだけでも実現できたら借金完済に向けて明確な道筋が立てられて債務者の負担軽減に大きく資することになります。

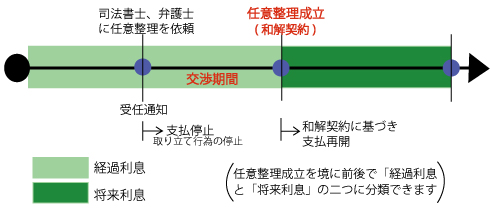

「利息」は「任意整理」の合意の成立(和解契約)の前後で「経過利息」と「将来利息」の二つに分けられます。

〇「将来利息」とは、任意整理が成立(和解契約成立)してから任意整理の返済が完了するまでのこれから発生するであろう約定利息をいいます。

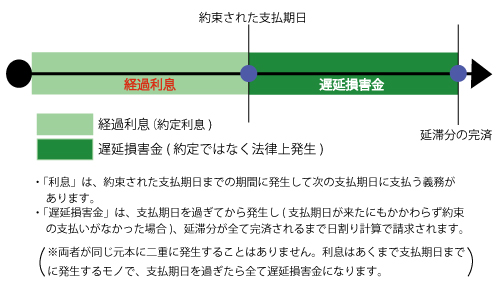

なお、上記に二つのほかに利息とは性格を異にするけど「遅延損害金」という支払い金が発生する場合があります。

■ 任意整理で提示する和解内容の全国統一基準

任意整理は、裁判所を通さずに借金の返済条件を見直す手続きです。そのため利用者も多く、基本的には債権者(貸主)との話し合いで自由に条件を決めることができます。

しかし、あまりにも自由度が高すぎると、同じような借金の内容でも、担当する弁護士や司法書士によって和解の内容に大きな差が出てしまう恐れがあります。これでは手続きを依頼する側としても不安ですし、専門家全体の信頼にも関わります。

そこで、利息や元本、遅延損害金などの扱いについて、弁護士や司法書士が共通して参考にできる「目安」や「相場」を設ける動きが全国的に進められてきました。これが任意整理で提示する和解内容の全国レベルでの統一基準を設けられた理由です。もっとも、これは法的に定められたものではなく、実務の中で自然と定着してきた事実上の統一基準です。

任意整理の手続きがより公平で安心できるものになるように、このような共通基準をもとに交渉を進めることが、依頼者にとっても専門家にとっても合理的だと言えるでしょう。

【任意整理での和解内容の弁護士会統一基準】

(1)初回からのすべての取引履歴の開示を請求する ⇒※

(2)利息制限法に基づく引き直し計算で債権額を確定する

(3)和解案の提示の際に、遅延損害金や将来利息を付けない(発生するが取らないということ)

(4)返済期間は原則3年(36回)で最長5年(60回)

(5)月々の返済額は継続性を要し無理な返済計画(例:生活費を削りすぎた返済計画)は認められない

(6)初回返済は和解成立の翌月または翌々月から開始する

(7)延滞や支払不能時の再和解(再任意整理)は困難(一括請求される恐れあり)

※上記の統一基準のうち、このページで関係する基準は(3)であり、和解交渉の段階で、借金返済の滞納により生じた過去の遅延損害金と、現在の借金元本にかかる将来利息の二つを免除するよう貸金業者に求めます

■「任意整理」でカットされる利息等の範囲

まず「経過利息」「将来利息」「遅延損害金」の三つが任意整理のカット 減額の対象に入ることは間違えありません。でも、対象に入るとしても、実際にカット 減額になるか、については別問題です。

まず「将来利息」については、貸金業者が減額に応じやすく交渉の中心となります。これがカットされれば、債務者は元本のみを3〜5年で分割返済することになり、返済の見通しが立てやすくなります。また、まだ、未発生の金額なので貸金業者にとっても貸し倒れリスクが減るメリットがあるため、比較的スムーズに交渉が進む傾向があって「将来利息』についてはカットされることは間違えないでしょう。

一方、「経過利息」や「遅延損害金」については、貸金業者は減額や免除に消極的な傾向があります。これらはすでに発生しているため、貸金業者は確定した利益と見なし、減額に消極的です。さらに言えば、遅延損害金はペナルティの意味があるため、これを簡単に免除してしまうと「返済の遅れを容認している」と受け取られかねないいので貸金業者側も慎重になります。よって、簡単には応じてもらえないことが多いです。

もっとも、これらのことはあくまで一般的な傾向であり、最終的な和解条件は債務者の状況や専門家の交渉力、貸金業者の対応によって異なります。交渉によって「経過利息」「遅延損害金」もカットに成功するケースも十分あります。

以上を前提に、実際の和解は「将来利息」と「遅延損害金」をカットすることで合意したとして、その旨を和解契約内に明示されることが通常ですが、「経過利息」は特にカットされても明示されないのが通常らしいです。これは実務上の整理の仕方で「経過利息」については、通常は貸金業者が元本に含めて加算していくケースが多く見られるので、よって、あえて文言を特別に記載することがないのです。⇒⇒⇒なお、後述の「経過利息に付いての補足」を参照。

それに対し「遅延損害金」は特別に制裁的意味を持つので「発生するがカットする」と明示しておかないと将来請求される可能性が残ってしまいます。「将来利息」についてもカットを明示しておかないと、法的効力が不明確になってしまうので和解案に記載されます。

以上の知識を前提に

まず「将来利息」については、貸金業者が減額に応じやすく交渉の中心となります。これがカットされれば、債務者は元本のみを3〜5年で分割返済することになり、返済の見通しが立てやすくなります。また、まだ、未発生の金額なので貸金業者にとっても貸し倒れリスクが減るメリットがあるため、比較的スムーズに交渉が進む傾向があって「将来利息』についてはカットされることは間違えないでしょう。

一方、「経過利息」や「遅延損害金」については、貸金業者は減額や免除に消極的な傾向があります。これらはすでに発生しているため、貸金業者は確定した利益と見なし、減額に消極的です。さらに言えば、遅延損害金はペナルティの意味があるため、これを簡単に免除してしまうと「返済の遅れを容認している」と受け取られかねないいので貸金業者側も慎重になります。よって、簡単には応じてもらえないことが多いです。⇒⇒⇒なお、後述の「経過利息に付いての補足」を参照

| 原則カット不可(認めると債権放棄になってしまう) | ||

| 通常カット可能 | ||

| 交渉次第ではカットされる場合あり | ||

| 債権者によって対応が異なるが、カットされる例もある |

日本法規情報-債務整理相談サポート-

日本法規情報-債務整理相談サポート-