「任意整理」しても住宅ローンを組むことはできる場合があるか?

2023/02/09

■ 任意整理後でも住宅ローン審査を通すためのポイント

(1) 任意整理後少なくとも5年間は我慢は必要。その後に信用情報を開示請求すること。

~開示請求することの必要性~

(2) 少なくとも物件価格の約20%の頭金を準備しておくこと。

(3) 任意整理した金融機関、及びその系列金融機関とは違う銀行を利用すること。

(4) 審査が通りやすい金融機関を選んで住宅ローンを組むこと

■借金問題の無料法律相談のご案内

・日本法規情報 (債務整理相談サポート)

![]()

■ 任意整理の住宅ローンへの影響は?

住宅ローンに申し込む際には、必ずその顧客の信用情報がチェックされます。

「信用情報」とは、クレジットカードや割賦販売、各種ローン契約に関し、その契約内容や支払い状況、利用残高といった顧客の客観的な取引情報のことです。これらは民間で組織された信用情報機関に登録されていて、各金融機関は貸し倒れリスクを避けるためにこういった情報を信用情報機関に照会して顧客の返済能力の有無を審査します。

反対に、それらは顧客と金融・貸金業者との健全な信用取引関係の維持に資することになります。

だから、顧客が借金の返済が滞り任意整理すると、その顧客の信用情報は事故情報として信用情報機関に登録され、いわゆるブラック扱いとなって住宅ローン(その他、自動車ローン、銀行カードローンや消費者金融のキャッシングなど)を申し込んでも審査に通るのはかなり難しくなります。

※信用情報に事故情報あり(ブラック扱い)=返済能力なしと評価される

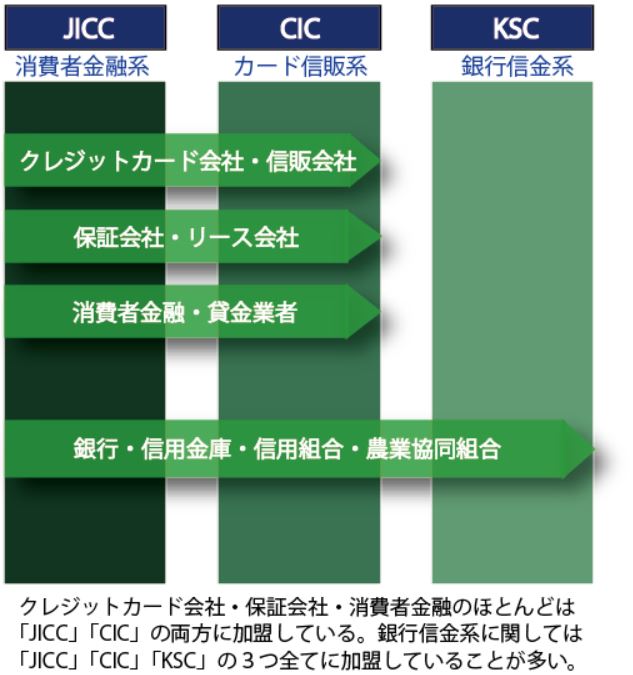

信用情報機関には下記にあるように三つ組織があります。

⇒消費者金融系(サラ金系)の貸金業者・信販会社系・・・登録情報⇒消費者金融との取引歴など。

●シーアイシー(CIC)

⇒信販会社・クレジット系の割賦販売業者系・・・登録情報⇒クレジットカードの利用歴など。

●全国銀行個人情報信用センター(KSC)

⇒銀行・信用金庫・信用組合・農協系・・・登録情報⇒銀行や信用金庫との取引歴など。

ケース①場合(下記参照) |

||

| 日本信用情報機構(JICC) | ||

| シーアイシー(CIC) | ||

| 全国銀行個人情報信用センター(KSC) |

注意すべき点は「任意整理」を事故情報として登録されるのは「JICC」だけだということです。それに対して、CICとKSCの二つの信用情報機関では任意整理は事故情報としては登録されません(上記の表参照)。

そもそも、任意整理は場面で下記の二つに分けられます。

●ケース② ⇒ すでに返済は延滞していて、その後に任意整理した。

JICCでは「債務整理」という情報が事故情報として登録され、CICとKSCには、「延滞」あるいは「代位弁済」という情報が事故情報として登録されます。

CICとKSCが事故情報としない任意整理は、それを任意整理と呼ぶかどうかは別にしてケース①の場合です。

CICがケース①の任意整理を事故情報と扱わない理由は「任意整理」が裁判所が介入する法的な整理ではなく当事者間の私的交渉を経て合意した返済計画の変更に過ぎず、まだ元金の延滞もない段階での事故として認識するまでもないという考えなのでしょう。

でも、弁護士等の専門家が任意整理の依頼を受けて任意整理に着手し、受任通知が債権者に届いた時点で債権者と交渉する前提として一旦は支払停止になるので、信用情報機関に事故情報が登録されてしまうのが通常なので注意が必要です。

ケース②の任意整理は、すでに延滞をしているわけですから任意整理を待つまでもなくケース①と同列に扱うわけにはいかず事故情報として信用情報機関に登録されます。

実際に、CICでは任意整理をする前であっても3ヶ月以上もしくは61日以上連続して長期延滞」した場合、事故情報としてブラック扱いにしています。

KSCも長期延滞すれば信用情報にキズがつき事故情報として登録されて、いわゆるブラックとして取り扱われます。ただ、例えば、銀行カードローンの返済が延滞すると、大手銀行の多くは消費者金融からなる保証会社が系列にあって、その保証会社が銀行に債務者の延滞した借金を肩代わりして弁済するのです。これを「代位弁済」といいます。

KSCでは、この「代位弁済」をした時点で、事故情報として登録されてブラック扱いになるとされています。

もちろん、JICCではケース①でも事故情報として扱われるわけですからケース②のように任意整理せずに長期延滞を続けていれば事故情報として登録されブラック扱いになります。

さらにいえば「JICC」「CIC」「KSC」の3つの機関の間には一部ではあるけどブラック情報を交流させる「CRIN」というネットワークがあります。

その情報交流の中に「JICC」の任意整理も含まれているか否かは明らかではありません。でも、仮に含まれていないとしても、任意整理する前にすでに長期延滞をしているならば、それは情報交流に含まれるのは確かなので、信用情報機関に加盟している金融関係の業者であればその情報を共有できて知ることができます。

よって、ブラック扱いとなり結局は顧客がどこの住宅ローンを利用しようとも審査に通る可能性は極めて低いといえます。

いずれにしても、任意整理をそのまま「任意整理」という名目で、または「長期延滞」という名目で、あるいは「代位弁済」という名目で、というように名目の違いあるにせよブラックの扱いになる点ではすべて同じであり、だから、任意整理後の住宅ローンの申し込みは審査が通ることはほぼありえません。

要は、住宅ローンの申請のみならず、新規クレジットカードを作りたい、クレジットカードを更新したい、銀行カードローンで借りたい、消費者金融で借りたい、といった場合は高い確率で審査に通らないのです。

■ 任意整理後でも住宅ローン審査を通すためのポイント

(1)任意整理後少なくとも5年間は我慢は必要。その後に信用情報を開示請求すること。

繰り返しますが、任意整理をした後に住宅ローンを申し込んでも審査に通りません。

ただ、それはこれからずっと審査が通らないという意味ではありません。任意整理後5年間は住宅ローンを組むことはできませんが、それ以降はブラック状態を脱して住宅ローンの審査が通るとされています。

だから、諦める必要はありません。具体的に言います。

ひと言、5年間と言っても、まずは重要なのはその起算点、つまり5年間が始まるのはいつからかを知ることです。

まず、JICCの場合は任意整理を事故情報として登録しますが、これはすでに述べているように、これまで延滞がないまま任意整理したという先のケース①です。

そして、このケース①の5年の起算点は、弁護士や司法書士が任意整理の依頼を受け、その受任通知が金融機関等に届いた時から、5年間の経過が必要ということになります。

それに対して、CIC、KSCの場合は、これもすでに前述のとおり、上記に掲げたケース①の任意整理は事故情報しては扱っていません。

事故情報として信用情報機関に登録されブラック状態になるのは、すでに返済延滞を起こした後に任意整理を行ったケース②です。

その場合の5年というのは借金を完済した時点から5年の経過が必要ということになります。

ただ、すでに述べている通りKSCに籍をおく大手銀行は、同じ「借金を完済した時点」といっても保証会社の代位弁済制度があって、保証会社が代位弁済した時点を銀行からすれば「借金完済」にあたるので、起算点は代位弁済時でそこから5年ということになります。

銀行はこの時点で利害関係から完全に離脱し、後はすべて債務者と保証会社との関係に移行されることになります。

消滅までの期間 |

||

消滅までの期間 |

||

消滅までの期間 |

※追記:2019年10月1日より、JICCではCICと合わせるために、契約終了後5年間登録されることになります。(契約日が2019年9月30日以前であれば従来通り)

~開示請求することの必要性~

繰り返しになりますが、任意整理をしてブラック状態になったら住宅ローンの審査は最低でも5年間は通りません。

逆を言えば、起算点から5年経てば信用情報機関の事故情報は削除されて、問題なく住宅ローンの審査は通ることになるはずです(ブラック状態から脱する)。

でも、希にですが、任意整理後5年経っているのに信用情報機関の信用情報が、当初の契約内容と延滞情報のままになっていて、相変わらず住宅ローンの審査が下りない状況になっていることがあります。こうなると、住宅ローンにかぎらず自動車ローン、銀行カードローン、消費者金融のキャッシング等も審査が下りず利用できない状況が続きます。

これを「成約残し」といいます。

つまり、本来なら5年経てば事故情報は削除され信用回復して審査が通るべきなのに、延滞情報などの事故情報がそのまま放置されていてそれで審査に通らない状態のことをいいます。

「成約残し」の原因はうっかりミスで削除し忘れたのもあれば、意図的なものがあります。もちろん、いずれもあってはならないことですが、前者は人間誰しもあるミスですが、後者の意図的なものは、例えば自己破産されて債権がチャラにされたことへの腹いせ・仕返しでやってしまうケースがあるといわれています。

任意整理の場合で意図的な「成約残し」はないでしょう。

ところで、住宅ローンを利用することがこれからの人生設計に重要だから住宅ローンの審査が下りないからといって、短期間に片っ端に複数の住宅ローンを申し込むのは避けたほうがいいです。そうすることでかえって信用度が悪くなります。

しかも、住宅ローンの審査に通らなかったという履歴も登録されるので、その後に別の金融機関でローン審査を通すのが難しくなってしまいます。

そんなことよりも、まずは5年以上経ったのに審査が下りなければ「成約残し」を疑ったほうがいいです。「成約残し」があるかどうか調べてみる価値はあります。

自らの条件に合った住宅ローンに絞ってその審査を受けるわけですが、過去に返済の遅れなどがあった人は、審査の申込をする前に信用情報機関に自らの今の信用情報がどのように扱われているか信用情報開示請求することが必要です。

信用情報機関は3つあるわけですから、それぞれに情報開示請求することができます。

思うに、どの段階で事故情報として扱われるか各信用情報機関によってズレがあるので、借金したことに関わる全ての信用情報を知っておくためには、3つとも開示請求してみるといいでしょう。手数料はそれぞれ1000円程度で大した金額ではありません。

| 日本信用情報機構(JICC) | ||

| シーアイシー(CIC) | ||

| 全国銀行個人情報信用センター(KSC) |

※CICはクレジットカード、消費者金融などの借入残高や返済状況、携帯電話の分割購入についての開示請求ができます。

※JICCはCICと重なっている領域が多いですが、JICCには携帯の3大キャリアが含まれていません。

※KSCは銀行カードローンとか銀行からの借り入れについての開示請求ができます。

<各信用情報機関への開示要求手続>

●「JICC」⇒https://www.jicc.co.jp/kaiji/procedure/mobile/

●「CIC」⇒https://www.cic.co.jp/

●「KSC」⇒https://www.zenginkyo.or.jp/pcic/open/

(2)少なくとも物件価格の約20%の頭金を準備しておくこと。

任意整理後は最低でも5年間は住宅ローンを組めないことは我慢しなければなりません。

5年間が長いと言えば長いですが、基本的に5年後はブラック状態から脱し住宅ローンを組むことができるわけだから、その5年間を良きチャンスと捉えて頭金(自己資金)をしっかりと貯めておくことに力を注ぐべきです。準備しておく頭金が多ければ多いほど住宅ローンの審査が通りやすいといわれています。

基本的に5年経つことでまっさらになって住宅ローンを組むことができるわけですから、その5年後のために頭金を準備してローンを通りやすくしておきましょう。

頭金の平均は購入物件価格の少なくとも20%から40%といわれています。

だから、購入物件価格が3000万円だった場合、頭金はすくなくとも600万円(20%)は用意しておくべきということになって、残りの2400万円は住宅ローンを利用して返済していくことになります。

その場合、重要なのは「返済負担率」です。これは税込年収に占める住宅ローンの年間の返済額の割合をいいます。

「返済負担率」は、年収によって変わる場合もあって30~35%未満が一つの目安といわれています。つまり、どういうことかというと、住宅ローンを利用しての借り入れようとする額が年間返済額が税込年収の30~35%未満に収まっていることが大切だということです。この数値が低ければ低いほど資金的に余裕があるということにつながります。

● 税込年収300万円未満 ⇒30%

● 税込年収300万円~400万円 ⇒35%

● 税込年収400万円以上 ⇒40%

※年間返済額が上記の割合%に収まっている金額であれば借り入れは可能ということになります。

したがって、税込年収が400万円だった場合、2400万円(便宜上利息は除外する)を30年ローンで返済する場合の年間の返済額は80万円であり、この場合の返済負担率は下記の数式に基づいて算出されて20%ということになります。

80万円(年間返済額)÷400万円(税込年収)×100=20%(返済負担率)

返済負担率が20%の数値は、十分に余裕をもっての住宅ローンの借り入れは可能ということになりますが、ただ、この数値はあくまで住宅ローン以外に借り入れがないことを前提に算出されたものであり、もし自動車ローン(月々3万円)とかその他にも色々とローンを抱えているのであれば、それらのローンの返済額も先の数式の年間返済額に合算されて、返済負担率が上昇して当該金融機関の返済負担率を超えてしまうとその超える額の借り入れは基本難しくなります。

{80万円(年間返済額)+36万円(自動車ローン年間返済額)}÷400万円×100=29%(返済負担率)

ただ、仮に住宅ローン以外のローンの合算で返済負担率を超えてしまっても住宅ローン借入時までに住宅ローン以外のローンが完済されれば、返済負担率を再計算して目安の範囲内に収まれば借り入れが可能になります。

(3)任意整理した金融機関、及びその系列金融機関とは違う銀行を利用すること。

任意整理後、なんとか住宅ローンの審査に通したいならば、任意整理後5年後に再度審査に出すときに、任意整理をした同じ金融機関にローン審査を出してはいけません。

何ら問題なく5年が経過したとしても審査に通るのはかなり難しいです。理由は、5年経過して信用情報機関の事故情報は消えてもその金融機関(社内)に任意整理したという記録は残っている可能性が非常に高いからです。これを社内ブラックといって、要は「会社内だけの情報として持っているブラックリスト」のことで、ハッキリ言ってこの場合は永久に審査に通らないと考えて間違えありません。

そして、社内ブラックの情報は系列グループ会社すべてに共有されるので、任意整理した金融機関とは別法人の金融機関であっても系列下であれば、やはり審査は通りません。

例えば、以前に消費者金融のプロミスでキャッシングして延滞を起こし任意整理した場合、その後5年を経過した時点で三井住友銀行の住宅ローンを利用しようと審査に出しても審査に通ることはありません。

なぜなら、プロミスは三井住友銀行の系列下の会社だから、その事故情報は三井住友銀行にも共有されていて三井住友銀行の住宅ローンは通ることはないのです。

したがって、住宅ローンの審査を申し込む場合は、任意整理した金融機関、及びその系列の金融機関以外の金融機関、銀行に住宅ローンの審査を申し込むことが鉄則です。

例えば、先のアコムで任意整理をした場合は、三井住友銀行ではなく、全く別の三菱UFJ銀行とか、りそな銀行、あるいはみずほ銀行の住宅ローンを審査すれば通る可能性はだいぶ高くなります。

だから、住宅ローンの契約を目指す銀行が配下にどのような系列をもっているか、また当該消費者金融がどの銀行の系列に入っているかを事前に調べておくことは、特に過去に金融事故を起こした覚えのある人にとっては重要なことといえるでしょう。

(4)審査が通りやすい金融機関を選んで住宅ローンを組むこと

都市銀行の住宅ローンの審査は厳しいとされています。

それに対して、地方の金融機関(地方銀行・信用金庫・労働金庫)は都市銀行に比べて審査が通りやすいといわれています。

その理由は、都市銀行の場合は住宅ローン申し込み時に開示しなければならない情報が、申請者の勤務先名、勤務年数、勤続形態、年収、現在の借入額などなど人的要素も含めてかなり細かく見ていくためにその情報量は格段に多くなります。それに対して、地方の金融機関は開示を要求される情報量は少なく簡潔です。そのため審査も通りやすくなるといわれています。

さらにいえば、利用者のニーズに合ったキャンペーンを行っていることが多く、都市銀行などの大手では物件が火事になったとか、契約者が返済前に亡くなってしまったとか、そういったリスクは契約者が個々に保険を結ばせることで回避させるのですが、地方の金融機関ではローンとセットで利用できる保険プランが紹介されることがあって手間が省けます。

それから、ぜひに取り上げるべき住宅ローンとして「フラット35」があります。

「フラット35」とは、民間金融機関と国土交通省などが所管する独立行政法人の住宅金融支援機構(以下、機構という)が提携して提供される住宅ローンです。

取扱窓口は民間の各金融機関となって、一旦は民間金融機関が金額を融資しますが、その債権を住宅金融支援機構が買い取ることで、実際は住宅金融支援機構からの融資となり、それに対して返済していく仕組みです。

大まかな審査基準は、通常の民間金融機関は勤務先、勤務年数、年齢、年収といった人的要素が重視されますが、「フラット35」はむしろ物的要素を重視します。つまり、購入予定の物件が融資金額の回収する際の十分な担保価値を持っているか否かが審査基準となります。

民間の金融機関の住宅ローンを営利商品として扱っているのに対して「フラット35」は営利ではなく国民の住宅普及支援を目的としていてそもそもの趣旨が異なります。

だから、最長35年の長期にわたって完済するまで金利も返済額もずっと変わらない「長期固定金利タイプ」が特徴であり、よって返済計画が立てやすいのです。

通常、民間の場合は長期に渡って金利を固定して融資するのは相当の貸し倒れリスクを伴うため敬遠しがちですが「フラット35」はそれを可能にしているのです。

ただ、将来の金利変動を予測することは非常に困難です。固定金利、変動金利のどちらが有利かは一概には判断できません。

でも、2016年から日銀が導入しているマイナス金利政策で住宅ローンの金利は大幅に低下しています。その低金利がこれから最長35年間固定化されることは低金利が短期的にしか確約されていない変動金利型の住宅ローンなどと比べると「フラット35」は住宅購入予定者にとって大変大きな利点といえます。

そのほか、住宅ローンを利用する際には、通常は様々な諸経費がかかってきますが、そういったなか保証料はかなりの高額になります。都市銀行であろうと地方銀行であろうと保証料がかかってきます。でも「フラット35」は保証料はかかりません。その他、事務手数料、繰上げ時手数料もいりません。

理由は、国民への住宅普及率を上昇させるため国が融資と保証をするというスタンスをとっているからです。

通常の民間金融機関では、住宅ローンを申し込む際には団体信用生命保険への加入が必須条件となりますが、「フラット35」は団体信用生命保険への加入は任意であり、健康上の理由で加入できなくても住宅ローンに申し込むことができます。

■ 借金問題・無料法律相談のご案内

日本法規情報-債務整理相談サポート-

日本法規情報-債務整理相談サポート-● 申込みはオンラインで24時間365日可能。複数の事務所を案内

● 登録された全国の法律事務所の中からあなたに合った事務所を案内

● 相談相手の専門家をなかなか決められない人には欠かせないツール

もう少し具体的に言うと、借金問題といってもその有り様は千差万別です。当然に解決へのプロセス及び解決の方法も異なってきます。そういったなか、専門家であっても分野によっては得手不得手があります。だから、この制度は依頼人の希望に十分に応えるために、それに適した専門家を選んで専門家と依頼人を結ぶつけるサービスを行っているのです。そして、一件の依頼につき複数の法律事務所をご案内します。

したがって、初めての方がなんのツテもなく依頼人の希望に沿った事務所を探すのは結構大変なことだし、さらにまだまだ一般人にとっては弁護士事務所の敷居はまだまだ高くて最初から弁護士と相対することになると、緊張して自らの借金問題について正確に伝えられない恐れもあります。だからこそ、依頼人と専門家との間の橋渡しの役割を果たす「日本法規情報」のような存在が重宝されるのです。そして、現在では毎月3000人もの相談者がこの無料相談ツールを利用しています。

「債務整理相談サポート」の申し込みは、オンライン上で24時間どこにいても1分程度で必要項目を入力ができ申し込みが完了します。その後にその入力内容に沿った複数の事務所が案内されます。その手順は基本的には下記の(1)~(6)の順で進みます。依頼人が各々事務所に出向きそれぞれの専門家と面談して、事務所によって濃淡はありますが、依頼人にとって関心事である「あなたに合った借金を減らす方法はあるのか?それは何か?」と「おおよそどのくらい借金が減額されるのか?あるいは全額免責可能なのか?」「どうやってリスクを回避するか?」等々が回答されるので(ここまでが無料)、後はどの法律事務所にそれを実現するための債務整理手続きを依頼するかを依頼人自身が判断して決めることになります。

![]()

(1)オンライン上のお問い合わせフォームに必要項目に入力して申込する。

(2)相談パートナーより申込日より3営業日以内に電話またはメールにて相談内容の確認と専門家の希望条件をお尋ねします。。

(3)依頼人の要望する条件に合った事務所を複数案内します(平均3~5事務所)。

(4)電話かメールで案内された事務所とやり取りして無料相談の日程を調整する。

(5)依頼人の方から直接事務所に出向いて無料相談を受ける(案内されたすべての法律事務所と無料相談可能)。

(6)無料相談を受けた複数の法律事務所の中から実際に債務整理手続きをお願いする事務所を決めたらをその事務所に依頼する。なお、必ずしも具体的な債務整理手続きを依頼することなく無料相談で終わってもかまいかせん。