「小規模個人再生」と「給与所得者等再生」とは どこが違う?どっちが有利・不利?

2023/07/02

(1) 両者の「個人再生」申立ての要件での違い

① 「小規模個人再生」の場合

② 「給与所得者等再生」の場合

(2) 両者の「個人再生」申立ての要件での違い

① 債権者による「書面決議」が必要か否かの違い

(a) 「小規模個人再生」の場合

(b) 「給与所得者等再生」の場合

② 「最低弁済額」の違い

(a) 「小規模個人再生」の場合

(b) 「給与所得者等再生」の場合

■まとめ

■借金問題の無料法律相談のご案内

・日本法規情報 (債務整理相談サポート)

![]()

■「小規模個人再生」と「給与所得等再生」の違い

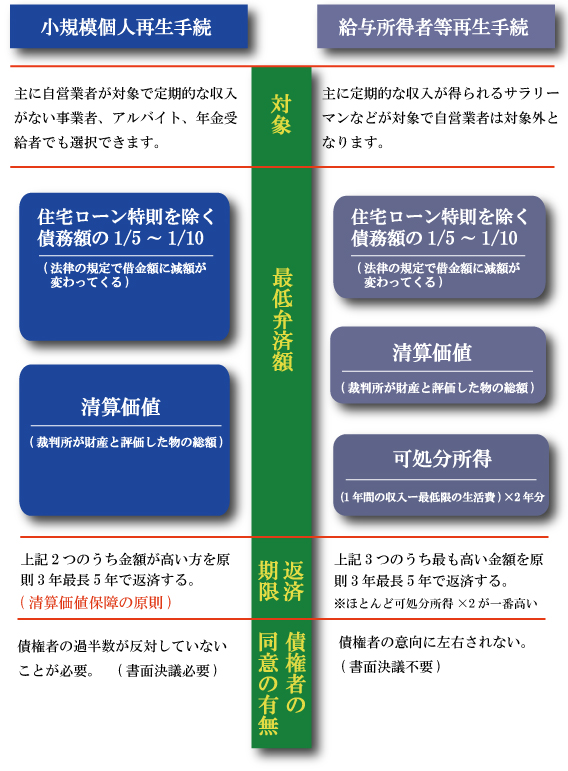

「個人再生」とは、このままだと借金の支払い不能に陥る恐れがあり、それを避けるために裁判所に申し立てて、裁判所に提出した再生計画が認可されることをもって借金(元本)を平均1/5、最大1/10に大幅に減額してもらい3年から5年の分割で返済していく裁判手続です。

そして「個人再生」には、次の2種類があります。

「小規模個人再生」と「給与所得者等再生」です。

●「給与所得者等再生」とは、将来において継続的・反復的に収入を得られる見込みがある人だけでは足りず、一般の会社員といった給与など定期的で変動の少ない収入がある人が対象となる個人再生手続。

したがって「小規模個人再生」は、会社員であろうと年金生活者であろうと自営業であろうと利用できますが「給与所得者等再生」は、会社員にしか利用できません。そういったことで「個人再生」をした約9割の方は「小規模個人再生」を選択しています。

「個人再生」が裁判所によって認められるには、下記の二つの要件が必要ですが、その内容については「小規模個人再生」と「給与所得者等再生」とでは違いがあります。

(2)「再生計画」認可の要件での違い

「個人再生」する目的は、裁判所に再生計画を認可してもらって借金の減額を図ることです。ただ、認可してもらうには手続の開始が必要であり、手続の開始をするには「個人再生」の申し立てをしなければなりません。そのためにはその要件が備わっているのが必要です。

ただ「個人再生」の申し立ての要件を満たしたとしても、その再生計画が裁判所の認可を受けなければ「個人再生」は成立しません。開始要件、認可要件の二つの要件が備わることが必要です。

(1) 両者の「個人再生」申立ての要件での違い

①「小規模個人再生」の場合

「小規模個人再生」を申し立てる場合、下記の3つの要件が備わっていなければなりません。

2) 債務者に将来的に継続的にまたは反復して収入を得る見込みがあること

3) 債務(借金)総額が5000万円を超えないこと(住宅ローン特則のローンや担保権付き債務を除く)

②「給与所得者等再生」の場合

「給与所得者等再生」を申し立てる場合、上記の「小規模個人再生」の3つの要件は共通要件として必要ですが、それに追加して、下記の4)5)の要件2つが加わります。だから「給与所得者等再生」の申し立て要件を満たしている人は「小規模個人再生」の申し立て要件も満たすことになるわけです。

5) 上記収入の額の変動の幅が小さいと見込まれること

6) 過去の「給与所得者等再生」の再生計画が遂行された場合の当該再生計画認可決定確定日、ハードシップ免責がされた場合の当該再生計画認可決定確定日、自己破産免責許可決定確定日から7年以内にされた申立てでないこと

要件4)と5)について。「給与所得者等再生」の収入源の属性については「小規模個人再生」でいう「単に継続的にまたは反復して収入を得る見込みがある」というだけでは足りず、給与、またはこれに類するくらいの定期的かつ安定性ある収入であることが要件として必要となります。そして、その定期性、安定性は変動幅が小さいこと、つまり、過去2年間の年収で上限下限がおよそ20%以内の納まっていることが必要とされています。

だから、給与が40万円あっても翌月の給与が20万円だったら、変動幅が20%の範囲を超えることになるから要件が備わっていないと認定されてしまう恐れが高いです。40万円なら下限で32万円くらいまでが備わっているとなるでしょう。

なお、この場合は賞与・ボーナスは考慮に入れないとされています。

要件6)について。「給与所得者等再生」には、後述するように債権者による「書面決議」というハードルがありません (小規模個人再生では「書面決議」が必要)。そのため「給与所得等再生」では、債権者の意向が反映されず、場合によっては債権者に不利益な結果を生じかねません。

そういったなかで、過去に、債務者が「給与所得者等再生」やハードシップ免責(小規模個人再生も含む)や自己破産での免責決定といった恩恵を受けていたにもかかわらず、再度、無条件で「給与所得者等再生」を受けられて債務減額という恩恵を受けられる道が用意されているというのは虫が良すぎます。したがって、恩恵を受けた後7年以内での「給与所得等再生」の申し立ては却下されるということです。

⇒⇒⇒ ※「書面決議」がある「小規模個人再生」にはこのような申し立て制限はありません。

(2) 両者の「再生計画」認可の要件での違い

① 債権者による「書面決議」が必要か否かの違い

「書面決議」の要否は「小規模個人再生」か「給与所得者等再生」かによって異なります。

(a)「小規模個人再生」の場合

「小規模個人再生」を選択した場合、申立人(債務者)は裁判所へ「再生計画」を提出した後に債権者による「書面決議」というハードルをクリアしなければなりません。これをクリアしないと「再生計画」案の認可を得られません。

「書面決議」は「個人再生」によって不利益をうける債権者が「再生計画」が認可される過程でその計画の不同意を主張できる機会が法律上認められている非常に大切な権利と言えます。

この決議は、手続が簡略化されていて債権者集会を開いて決議をするような大それたものではなく、あくまで書面でする決議で「再生計画」案とともに議決書が各債権者に送られ、債権者が議決書を提出する形で行われます。

そして、債権者が「書面決議」で積極的に意思表示するのは「不同意」の意思を示す場合のみです。だから、積極的意思表示した場合は、債権者は「再生計画」案に反対の意思表明をしたしたことになります。

無回答、つまり全く意思表示しないとなると、それは「再生計画」案を承認したということになります。したがって「任意整理」のような意味での契約の構成要素のである「同意・不同意」のシチュエーションとは全く違います。

もっとも、債権者が複数いる場合で一人でも「不同意」の意思表示した債権者がいたからといって「再生計画」案が否決されてしまうというわけではありません。「不同意」数が一定の数必要です。

書面による「不同意」表明した債権者が債権者頭数の半数以上で、または、その不同意の債権者の債権額がすべての債権者の債権総額の1/2を超える場合に「再生計画」案が否決されたものとみなされます。

反対に、全くの無回答、あるいは、債権者が積極的に書面による「不同意」表明しても不同意債権者が債権者頭数の半数未満で、かつ、その不同意債権者の債権額が債権者の債権総額の1/2を超えない場合が「再生計画」案が承認されたものとみなされます。

②書面により不同意の意思表示した債権者の債権額が、全債権者の債権総額の過半数以上であった場合

つまり、①で半数に満たなくて、かつ②で半数以下だった場合は「再生計画」案は承認可決。①で半数以上あった場合、または②で1/2の金額を超えていたら「再生計画」案は不承認否決になるということです。

例えば、総債権額が2100万円で、各々の債権者の債権額は

A債権者の債権額50万円

B債権者の債権額100万円

c債権者の債権額150万円

D債権者の債権額350万円

E債権者の債権額400万円

F債権者の債権額1050万円だった場合、

申立人より提供された「再生計画」案にA、B、C の3人が「書面決議」で不同意の意思表示をした場合は、3人の合計債権額300万と全体の1/7と少なくても、不同意債権者の頭数が半数以上あるということで「再生計画」案は否決されます。

Fだけが不同意の意思表示をしている場合は、Eの債権額は1050万円であり全債権額2100万円のちょうど半分で過半数には達していないので、Fの不同意の意思表示だけでは「再生計画」案の否決はできません。可決となります。もしFの債権額が1100万円だったならば、その金額は過半数以上に達しているので、Fだけの1人の不同意表明であっても「再生計画」案を否決できます。

なお、この「再生計画」案に「住宅資金特別条項(住宅ローン特則)」の利用が含まれている場合は、当然債権者の一人として住宅ローン債権をもっている債権者もいるわけですが、この債権者は「書面決議」の議決権は持っていないことになっています。したがって、頭数の半数以上とか、債権額の過半数とかの計算にはこの債権者の存在はありません。

「書面決議」は債権者にとっては有効なアイテムといえますが、申立人(債務者)にとっては「再生計画」認可が受けられない場合もあるという事でマイナスのアイテムとなります。

でも、実際問題、複数の金融機関から借金している多重債務者の場合、融資案件が無担保の少額融資がほとんどで、一人当たりの借入金額がそれほど大きいわけではないので、金融機関1社だけで「書面決議」で再生計画案に反対を主張してくる恐れは少なくわざわざ反対を申し出てくるケースはほとんどないといっていいでしょう。

ただ、借入先が1社であった場合は、その1社の反対だけで「書面決議」の許容条件に達してしまう可能性は十分にあるので「再生計画』は否決されてしまう恐れは十分あります。数社ある債務を一つにまとめる「おまとめローン」する場合も同様の理由で注意が必要です。

その恐れがある場合で、否決をどうしても避けたいのであれば、次に述べる「給与所得者等再生」を採用するしかないでしょう。

(b)「給与所得者等再生」の場合

「給与所得者等再生」の場合は「再生計画」案に対する債権者の「書面決議」はそもそも行われません。

「書面決議」がないということは、利害が真っ向反する債権者からの「再生計画」不同意の恐れがないということです。これは申立人(債務者)にとても大きなメリットといえます。

ただ、その分債権者にとって不利益となるので、先に述べましたように「給与所得者等再生」を申し立てる際は『過去の「給与所得者等再生」の再生計画が遂行された場合の当該再生計画認可決定確定日、ハードシップ免責がされた場合の当該再生計画認可決定確定日、破産免責許可決定確定日から7年以内は申し立てできないこと』が条件として備わっていることが必要です。

さらに言えば、後述しますが「給与所得者等再生」では、最低弁済額の算出には「可処分所得2年分以上」という基準も付け加えられるので、最終的な最低弁済額は「小規模個人再生」の金額よりも高くなる傾向あります。これも「書面決議」が実施されないという見返りと考えていいかもしれません。

②「最低弁済額」の違い

個人再生の「最低弁済額」とは、再生計画案が承認され個人再生手続完了後に最低限支払わなければならない返済額のことです。

上記の表で示すように、この法律でもって「個人再生」での「最低弁済基準額」が規定されていますが、上記の表の最低弁済基準額でもってすべて最低弁済額が決まってしまうわけではありません。もし、これを貫くと、事案によっては「自己破産」との比較で非常にバランスを欠いて債権者にとって不利益な扱いとなってしまう恐れがあります。そこで、このアンバランスを是正するために「清算価値保障の原則」というルールの適用を考えなければなりません。「小規模個人再生」も「給与所得者等再生」も「清算価値保障の原則」の適用がありますが、「給与所得者等再生」の場合は、さらに「可処分所得2年間分」という基準がさらに加わってきます。

(a)「小規模個人再生」の場合

支払うべき最低弁済額については、ほとんどのケースで上記の表に当てはめて算出された金額が支払うべき最低弁済額となりますが、もし、申立人(債務者)が価値あるそれなりの財産をもっていた場合は、その財産の「清算価値」を算出して、その金額と上記の表から算出された金額とを比較して大きい方の金額を最終的な最低弁済額として支払わなければならない金額となります。これを「清算価値保障の原則」といいます。申立人(債務者)に所有している財産があっても処分を強制されない「個人再生」と処分を強制される「自己破産」とのバランスを公平なものにするためにあり「清算価値保障の原則」があります。

(b)「給与所得者等再生」の場合

「給与所得者等再生」の場合は、上記の表で述べた法律上の最低弁済基準額と所有財産の「清算価値」とを比較に加えて「可処分所得2年分」の基準をも加えて、その三つの数値を比較して最も大きな金額を最終的な最低弁済額として支払わなければならないとされます。

可処分所得とは(給与所得-税金【所得税、市民税、社会保険料】-必要最低限度の生活費)ものです。そして対象となるのはその2年分以上です。

通常は「可処分所得2年分以上」のほうが高くなり、よって最終的な最低弁済額は「小規模個人再生」よりも「給与所得者等再生」の方が高くなる傾向にあります。だから、それなりの額の給与所得がある場合は、可処分所得もかなりの金額をなってしまい、場合によっては最低弁済額に数百万円もの差がでてくるケースもあります。

もちろん、その時の状況にもよりますが、債務整理を望む申立人にとって支払い金額が増えるのは、かなり辛い事態なはずなので、基本的には「小規模個人再生」を希望して債権者から反対されそうな場合は、やむなく「給与所得者等再生」を選ぶというスタンスが良いでしょう。

いずれにしても、その時のケースによるので、専門家の弁護士や司法書士に相談するのが良いです。

なお「清算価値保障の原則」「可処分所得2年分」については、詳細は下記の関連記事を参照してください。

■ まとめ

| ・将来において継続的・反復的に収入を得られる見込みがある人が対象 (主に、個人事業主だが、会社員も可能)。 ・債務総額が5000万円以下であること (住宅ローン特則は除く)。 |

・左に記した事だけでは足りず、一般の会社員の給与のように定期的で変動幅の少ない収入がある人が対象 (会社員のみ)。 ・債務総額が5000万円以下であること (住宅ローン特則は除く)。 |

|

| ・5万円~20万円の範囲内で裁判所によって異なる。 | ・5万円~20万円の範囲内で裁判所によって異なる。 | |

| ・書面決議が必要。書面決議で反対頭数が半数未満、かつ反対の総債権額が過半数未満の場合、又は無回答の場合可決。 | ・書面決議が不要。 | |

| ・法律上の「最低弁済基準額」と「清算価値 (自己破産による配当額以上の金額)」とを比べてどちらか多い方の金額を最終的な最低弁済額とする。【清算価値保障の原則】 | ・法律上の「最低弁済基準額」と「清算価値 (自己破産による配当額以上の金額)」と「可処分所得2年分以上」の3基準を比べて最も多い金額を最終的な最低弁済額とする。 | |

| ・原則は3年間の分割払いで完済。最長で5年間で完済。 | ・原則は3年間の分割払いで完済。最長で5年間で完済。 |

日本法規情報-債務整理相談サポート-

日本法規情報-債務整理相談サポート-