「給与が差押えられたら」と「預金が差押えられたら」比較~その対応策?どうしたらいい?~

2022/07/07

■給与債権の差し押さえ

① 給与債権で差し押さえが禁止される範囲(自由財産)の原則規定

② 給与債権で差し押さえが禁止される範囲(自由財産)の特別規定

③ 回収債権が扶養絡みの金銭債権の場合の差し押さえ禁止債権の範囲(自由財産)

④ 給与債権に対する差押えが競合した場合

■預金債権の差し押さえ

① 預金債権に対する差押えは給与債権の場合とちがって継続性がない

② 預金債権に対する差押えには差し押さえ禁止債権というものがない

■給与債権の差し押さえ&預金債権の差し押さえの構造比較

■注意!給与債権が一気に預金債権になる瞬間?

■債権(給与債権・預金債権)差押命令

■給与債権 or 預金債権の差し押さえの回避または負担軽減するには?

① 基本的には早めに真摯な態度で債権者と交渉の機会をもつことが大切

② 対抗的な措置で差押えを回避する方法

③ 差し押さえ禁止債権をそれ以外の債権と区別する準備の必要性

④ その他、差し押さえを阻止する方法

■借金問題の無料相談・診断

・日本法規情報 (債務整理相談サポート)

![]()

■ 問題の所在

もし、あなたが誰かに対して金銭債務を負っている場合、例えば貸金返還債務(いわゆる借金を負っている)とか、損害賠償債務(慰謝料も含む)とか、あるいは養育費支払い債務とかです。

そして、あなたは、その債務の返済を滞っているとき、債権者は自らの債権の回収を図るために「債務名義」を取得して強制執行、つまり差し押さえを仕掛けてくる可能性は高いといえます。(差し押さえ=強制執行のこと)

そして、差し押さえの対象が不動産であれば、換価処分する手間があります(不動産執行)。でも、債権に対する差し押さえであれば、それは、実質お金に対する執行なので、換金する必要がなく債権者にとって一番手っ取り早い債権回収方法(債権執行)といえます。

今回は、その債権執行なかでも「給与債権の差し押さえ」と「預金債権の差し押さえ」について比較してみます。

前者はあなたが毎月もらっているお給料が差し押さえられてしまうことで、後者はあなたが銀行に持っている預金が差し押さえられてしまうことで、これらを差し押さえられてしまうと現状をいい方向に打開することがかなり難しくなってしまいます。

二つともあなたのお金がターゲットになっていますが、両者はどう違うのか?この違いに着目して、もし差し押さえられた場合、その回避、阻止するにはどのしたらいいのか?考えてみます。

■ 給与債権の差し押さえ

差し押さえの債権が「給与債権」だった場合、毎月決まった収入が毎月決まった日に継続的に入ってくるので、差し押さえも継続性があって、債権者は確実に債権回収ができることになります。

債権者にとってこれほど手っ取り早く確実な方法はないといっていいかもしれません。

でも、これを債務者側から見た場合、給与は、債務者本人、およびその家族を養う上でも欠かすことのできない収入源です。

それがひと月の差し押さえ金額に制限がないと、債務者の生活設計に大きなマイナスの影響を与えること計り知れなく、しかもそれが継続的に続くとなると債務者としてはたまったものではありません。ただでさえ収入が低い人であれば、それはもはや死活問題です。

①給与債権で差し押さえが禁止される範囲(自由財産)の原則規定

だから、債権者保護の見地から給与債権を差し押さえられることはあるとしても、一定レベルの生活費は確保すべく、支給額まるまるを差し押さえることはできないとされています(自由財産の確保)。

これについて、民事執行法152条(要約)では以下の規定が設けられています。

「給与、賃金、俸給、退職年金及び賞与並びにこれらの性質を有する給与に係る債権」は「その支払期に受けるべき給付の4分の3(75%)に相当する部分(その額が標準的な世帯の必要生計費を勘案して政令で定める額を超えるときは、政令で定める額に相当する部分)は、差し押さえてはならない。」とされています。

この場合の「給与」とは、税金等を控除した残額、つまり【手取り額】のことです

上記の規定に照らして、給与債権の差し押さえ禁止債権の範囲について述べてみます。

給付額の4分の1だけが差し押さえられる金額で、給付額の4分の3の金額は差し押さえは禁止されるということです。

例えば、毎月の給与手取り額が20万円の場合、その4分の3の15万円は差し押さえ禁止債権とされ、4分の1の5万円が差し押さえが許される債権ということになります。つまり、15万円に限っては、債権者は差し押さえられないということです。

②給与債権で差し押さえが禁止される範囲(自由財産)の特別規定

でも、給与の額は多い少ない色々あります。たとえば、毎月の手取り額がもっと多くて、60万円の場合はどうでしょうか?

これを、先の公式に当てはめると、4分の3の45万円が差し押さえ禁止債権とされ、4分の1の15万円が差し押さえが許される債権ということになります。

でも、これを債権者側から見た場合、手取り額が60万円もあるのであれば、もっと多くの金額を借金返済に廻わすべきだと思うのが通常の感覚かもしれません。

そこで、その場合は先の152条の括弧書き部分が適用されます。4分の3に相当する金額が「政令で定める基準額」を超えるときは、手取り額から「政令で定めた基準額」を引いた金額が差し押さえられることになり、差し押さえ禁止債権は「政令で定められている基準額」そのものとなるのです。

~政令で定められている基準額~

2.支払期が半月ごとの場合は16.5万円

3.支払期が10日ごとの場合は11万円

4.支払期が月の整数倍の期間ごとである場合は33万円×整数倍

5.支払期が毎日の場合は1.1万円

6.支払期がその他の期間の場合は1.1万円×期間の日数

7.賞与及びその性質を有する給与の場合は33万円

この「政令で定められている基準」を先の毎月の手取り額60万円ケースに当てはめてみると、その額の4分の3は45万円になるので、1.の33万円を超えることになり、差し押さえられる金額は60万円から33万円を引いた金額27万円となります。そして、差し押さえ禁止債権は33万円ということになります。

要は、先の152条の括弧書き規定が適用されるケースというのは、月給制で考えると、手取り額の4分の3の金額が33万円を超えるケースかどうかであり、結局ちょうど33万円になるには手取り額が44万円必要ということになるわけです。なぜなら【44万円×4分の3(75%)=33万円】という数式が当てはまるからです。

ですから、括弧書きの規定が適用されるには、手取り額が44万円を超えなければならないということです。

つまり、手取り額が44万円を超える場合が、政令で定める基準額33万円を超えるケースということで、その場合は手取り額から33万円を引いた額が差し押さえられる金額となり、33万円が差し押さえ禁止債権となるのです。

それに対して手取り額が44万円ちょうどかそれを下回る場合は、政令で定める基準額というフィルターを通すことなく、原則に戻り、その手取り額の4分の1が差し押さえられる金額で、4分の3が差し押さえ禁止債権となるのです。

結局、手取り額が44万円を超えるのか、44万円以下なのかが判断基準ということになる。

もちろん、44万円を超える給与手取り額をもらっていようといまいと、どちらであっても個別個別の事情から経済的に苦しい人はいるわけで、そういったなか、44万円以下の人は〇〇万円金額、44万円を超える人は〇〇万円金額が差し押さえられると、数字だけで形式的かつ画一的に決めていくことを例外なく貫き通すのは、現実の有様と大きく離れてしまいかねません。

そういった意味で、法律は特別の規定(民事執行法153条)を設けています。これについては後述します。

③回収債権が扶養絡みの金銭債権の場合の差し押さえ禁止債権の範囲(自由財産)

なお、債権者側がもつ債権が普通の貸金債権ではなく、下記のような扶養が絡んでくる金銭債権だった場合は、4分の1ではなく手取り額の2分の1まで差し押さえられるとされています。

2.婚姻から生ずる費用の分担義務に基づくもの

3.子の監護に関する義務に基づくもの

4.親族間の扶養義務に基づくもの

例えば、手取り額が20万円の場合は、10万円を差し押さえられて10万円が差し押さえ禁止債権となるのです。

ただ、この場合も同様に先の152条の括弧書き規定の適用があって、44万円超を基準に手取り額の2分の1が33万円を超える場合には、44万円超の金額から33万円を引いた残りの金額を差し押さえ可能で、33万円が差し押さえ禁止債権となります。

以上、思うに、給与債権が差し押さえられた場合は、債務者の生活保護の見地から、どうしても差し押さえ禁止の制限があるのを無視できません。よって、月々の差押え金額は少なくなることは已むを得ません。

でも、債務者がその勤務先に在籍している限り、滞っている債権が全て回収されるまでずっと給与債権の差押え状態は継続されていくので、時間がかかるけど全額債権回収できる可能性は高いといわれています。

④給与債権に対する差押えが競合した場合

ところで、給与債権が差し押さえられて、差し押さえ禁止債権の手取り額の4分の3を除いた4分の1が差し押えられているさなか、さらに別の債権者も給与債権を差し押さえてきた場合、それは「×2」で倍額を差し押さえらえてしまうのでしょうか?

でも、それは心配しなくてもいいです。あくまで差し押さえられる範囲は4分の1だけです。その範囲の中で複数の債権者が持っている債権額に応じて平等に比例配分されて配当されるのです(債権者平等の原則)。このように差し押さえが競合した場合、給与支払い者である勤務先はその4分の1を供託する義務を負うことになります。

■ 預金債権の差し押さえ

①預金債権に対する差押えは給与債権の場合とちがって継続性がない

差し押さえの債権が「預金債権」だった場合、差し押さえの時点に預金口座にある残額に対して1回強制執行を行うことで終了となります。給与債権のように何か月に渡って継続して執行を続けられるわけではありません。

だから、もし差し押えた時点での「預金債権」の口座残高が、滞っている債権額を全て賄えるほどの金額があれば、債権者としては1回の執行で100%債権の回収が果たされることになり大きな成果を得られます。

②預金債権に対する差押えには差し押さえ禁止債権というものがない

重要な点は、預金債権の差し押さえには、給与債権の差し押さえのような、差し押さえが禁止される領域がない、つまり禁止領域がないため回収債権額の全額が差し押さえすることが可能です。差し押さえ時点に、預金口座に債権額をちょうど満たす残高があれば、容赦なく1回でその金額が引き落とされ一週間くらいで債権者の手に渡るのです。

もっとも、債務者の預金口座を見つけて、その預金債権に差し押さえても、預金口座には滞っている債権額に全然満たない微々たる残高しかなかったりした場合は、その差し押さえは無駄骨か、それに近いことになりかねません。

そもそも、債務者の預金口座を見つけても、その口座の預金残高はいくらかまではわからないので、成果があるかどうかは運を天にまかせる側面もあることは否めません。

その点、給与債権の差し押さえの場合は、毎月少しずつであっても確実に回収できていくという安定性はあるのです。

■ 給与債権の差し押さえ&預金債権の差し押さえの構造比較

「給与債権の差し押さえ」の場合、差し押さえる債権は、債務者が勤務先(給与支払者)に対して持っている「給与支払い請求権」です。

そして「預金債権の差し押さえ」の場合、差し押さえる債権は、債務者が銀行などの金融機関に対して持っている「預金払戻し請求権」です。

※給与債権は「給与支払い請求権」のこと。預金債権は「預金払戻し請求権」のこと。

CはAにお金を貸してるとか、何らかのことで金銭の請求ができる関係にあるということで、Aの債権者であり、AはCにそういったことでお金の返済、または支払いをしなければならない関係にあるということで、AはCの債務者となります。そして、BはAに対して何らかのお金を支払わなければならない関係にあって(今回では給与であり預金)、そういった意味でBはAの債務者であり、AはBに対する債権者となるのです。つまり、BはAの債務者ですが、CB間を見てみると、BはAの債務者であるともに、BはCとの関係でもCのAの債権引き当てとなるという意味で、対Cとの関係でも債務者ということになります。これを「第三債務者」というのです。

上記の図をもとに説明すると、

「給与債権の差し押さえ」とは、CがAに対して有する債権(賃金債権や養育費など)を回収するために、Aの勤務先であるB会社を第三債務者として、AのBに対して有する「給与支払い請求権」を差し押さえることで、要はCはBに本来ならAに支払うべき給与をAにではなく自分へ支払えと請求できるという構造です。

「預金債権の差し押さえ」とは、CがAに対して有する債権(賃金債権や養育費など)を回収するために、Cが預金口座を持つB銀行を第三債務者として、AのBに対して有する「預金払戻し請求権」を差し押さえることで、要はCはBに本来ならAに払い戻しすべき預金をAにではなく自分へ支払えと請求できるという構造です。

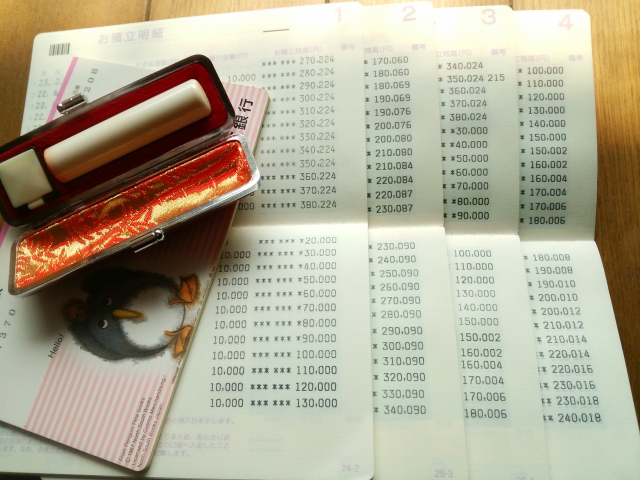

■ 注意!「給与債権」が一気に「預金債権」になる瞬間?

ところで、勤務先からの給与が預金口座に振り込まれた瞬間、その給与全額が一気に差し押さえられてしまうことがあります。そして、給与の手取り額の4分の3は差し押さえ禁止債権のはずなのに、どうして給与の全額が差し押さえられてしまったのか?と疑問を投げかける人がいます。

確かに、給料日に給与が預金口座に振り込まれて、その瞬間、振り込まれたその金額がそのままそっくり差押えされたら、給与が全額差し押さえられたと思ってしまうかもしれません。

でも、その給与が債務者の預金口座に振り込まれたら、その時点でその金額は預金残高となってしまうのです。それを差し押さえられたというのは、それは「給与債権の差し押さえ」ではなく「預金債権の差し押さえ」として執行されたということです。

つまり、給与債権の差し押さえというのは、給与がまだ債務者の預金口座に振り込まれる前の段階であり、給与が預金口座に振り込まれた瞬間、差し押さえの対象となる「給与支払い請求権」は消滅し、代わりに発生するのは「預金払い戻し請求権」ということになるのです。

だから、債権者にとっての差し押さえ禁止債権という制限はなくなり、債権者の請求金額の範囲内でを全額を差し押えらえてしまうこともあるということです。

そして、このことは、給与債権の差し押さえに限ったことではありません。国民年金・厚生年金などの各種年金の受給権、生活保護受給権、児童手当受給権といった個別法で差し押さえ禁止債権とされているものであっても、預金口座に振り込まれた瞬間「預金」として扱われて、全額差し押さえられてしまう憂き目に合うことがあります。この点は十分に注意をする必要があります。⇒後述

■ 債権(給与債権・預金債権)差押命令

「債権差押命令」とは、債権者が、自らの金銭債権を保全するために、債務者が第三債務者に対して有する金銭支払い債権(請求権)に対して強制執行を申立てをした場合に、裁判所によってなされる、対象となる債務者が第三債務諸に対して有する債権の処分を禁止する旨の裁判のことを言います。

したがって、

「給与債権の差し押さえ」というのは、裁判所から給与支払い債務を負う勤務先B(第三債務者)に「給与差押命令」が送達されると、それ以降は継続的に給与の差し押さえ禁止債権を除いた範囲の金額を、BがAの口座に支払うことも禁止されて、債権者CがBに直接の取り立てができることになります(但し、給与差押命令を受けた勤務先がその金額を法務局に供託したら、債権者はその金額を直接取り立てることはできず裁判所の配当を待つことになります)。

「預金債権の差し押さえ」というのは、裁判所から預金払戻し債務を負う銀行等の金融機関B(第三債務者)に「預金差押命令」が送達されると、その「命令」が銀行Bに届いた時点の債務者の口座残高を限度に、債権者Cが請求する金額の範囲内でBがAの預金の引き出しに応じることが禁止されて、約一週間後に債権者Cの手に渡されれることになります。

もし、差押命令時点での口座残高では請求金額が満たされず、仮にその翌日にその預金口座に大きな金額が入金されても、それに対しては差し押さえすることはできません。1回の「預金債権の差し押さえ」申請は、その時点での差し押さえで完結するのです。

もっとも、新たな手続きでもって差し押さえをすることは可能ですが、債務者がまた危険を察知して、差し押さえ前に再び口座を残高ゼロにすれば、新たな差し押さえ手続きは元の木阿弥になってしまいます。

でも、債権者が何度か仕掛けてきて、債務者がそれをタイミングよく外すことを繰りかえしていくのも面倒で難しいものです。

■「給与債権 or 預金債権」の差し押さえの回避または負担軽減するには?

①基本的には早めに真摯な態度で債権者と交渉の機会をもつことが大切

債権者が差し押さえをするためには「債務名義」という公文書を入手する必要があります。

債務名義には複数の種類(典型的なものは裁判を起こしての勝訴確定判決)がありますが、債権者がその債務名義を入手するための行動を開始してきたら、いつ「給与債権の差し押さえ」or「預金債権の差し押さえ」が行われても全然おかしくないという状況にあるということです。

債権者がどちらの差し押さえをやるかは債権者の自由であり、両方やってもかまいません。まずはそのことを認識することです。

それを認識しつつ、債権者の動向を注視していれば、近い将来、差し押さえが行われるかもしれないという気配を察知することは可能です。でも、実際の差し押さえの実行は前触れもなく突然にやってきます。

そうなってから慌てふためいても後の祭りであり、差し押さえられるのを避けたいと切に思うのであれば、そうなる前に債権者と連絡をとって、返済する意思を明確に示して、返済方法等について話し合うことが肝心です。

そのような真摯な態度を見せていけば、差し押さえを取り下げてもらう可能性は高くなるかもしれません。逆を言えば、確定判決による支払命令まであるにもかかわらず、性懲りにもなく無視し続けると差し押さえの可能性は一気に高くなること必定です。

ただ、そうとはいっても、債務者が確定判決が出るまでほっておいたという事実は重く、そこから信頼関係を再構築するのはかなりの労力を要するといっていいかもしれません。だったら、それよりももっと早い段階、せめて催告状とか督促状が何度か届いた段階で、債権者と交渉の機会を設けて差し押さえを取り下げてもらう方向へ導いた方がずっと良いでしょう。

②対抗的な措置で差押えを回避する方法

その他、そこそこの対抗的な方法をいえば「給与債権の差し押さえ」を回避するには、そもそも債権者が債務者の勤務先を知らなければ、差し押さえなんてできないわけですから、要するに勤務先を教えなければいいわけです。

ただ、貸金業者から借金する場合は、勤務先を知らせるのが条件となっているのが普通なので、その場合は教えざるを得ません。でも、もし、その後に転職をした場合は、こちらから転職先を教えない限り、給与債権の差し押さえはできないことになります。

だから、借金返済が滞っていて、それでいて差し押さえを回避したいと切に思うのであれば、転職先を教えないのも一つの方法です。

もっといえば、勤務先を退職すれば、そもそも給与が支払われないわけですから、給与の差し押さえはできないことになります。あとは退職金があればそれで、それから失業保険の受給で何とか最低限の暮らし向きを立てて、その間で借金の法的整理をして、心機一転出直すのも一つの方法です。

但し、退職金や失業保険が預金口座に振り込まれると、預金債権の差し押さえを受けて、一気に取られてしまう可能性があることは先に述べた通りです。この点はしっかり認識しておくべきことです。これについての対策は後述します。

「預金債権の差し押さえ」を回避する方法の一つに、預金口座のお金をすべて引き出しておくことがすぐに考え付く方法ですが、お金のやり取りが銀行振り込みが主流な世の中では、一時はやれたとしても継続的に預金口座を利用しないというのはかなり難しいことです。

したがって、預金口座を利用するとしてもその預金口座を知られないことが最もよい方法です。たとえば、あまり知られていないネットバンクの預金口座を利用するとかです。

そもそも、預金口座を特定するにはその口座がある銀行名と支店名が必要で口座番号までは必要ないとされています。

債権者が結構な大手の金融機関であっても、預金債権を差し押さえするために、預金口座を特定するにはその債務者が住んでいる地域を基準に、一応の当たりを付けつつもあてずっぽうに各支店に対して預金債権の差し押さえの申立てを裁判所にするようです。

もし外れた場合はまた最初からやり直しをするという、結構アナログチックなやり方が今でもメインだそうです。

だから、地域性がないネットバンクはうってつけかもしれません。でも地域性を基準に調べても見つからない場合は、今度はネットバンクを調べてみようと考えるのは自然な思考パターンなので、絶対に特定されないとはとてもいえません。

だから、預金口座はゆくゆくは特定されるであろうということを前提にしての対策は必要です。

③差し押さえ禁止債権をそれ以外の債権と区別する準備の必要性

その債権が差し押さえ禁止債権であっても、その金額が預金口座に振り込まれたら、それは預金債権ということになって、差し押さえ禁止という属性は取り除かれて、容赦なく差し押さえされてしまうということは、これまで何度も繰り返し述べました。

預金口座に振り込まれた後では、裁判で債務者がいくら差し押さえられた金額は差し押さえ禁止債権だったと主張しても、他の金額の出し入れとごっちゃになっているため明確に区別することができず、差し押さえ禁止債権だときちんと証明できないかぎり差し押さえは有効になってしまいます。

だから、証明できるようにする。

つまり、給与ならあくまで給与だけ、年金ならあくまで年金だけ、失業保険ならあくまで失業保険だけの、それ以外は一切の関わりをもたせない、それぞれ専用の振込口座をつくっておくということです。

もし、預金債権を差し押さえられるのが絶対に嫌だと思うのであれば、このくらいの準備はしておくべきです。

そうすれば、それらが口座に振り込まれた後でも、きちんと区分けができていれば、その金額は差し押さえ禁止債権であるとの証明が容易にでき、差し押さえされた後でも泣き寝入りすることなく堂々と取り戻すための主張することができます。

もちろん、裁判ですから最終的に取り戻せるか否かはわかりません。でも、そういうことを堂々と主張できるということが非常に大きいことなのです。

その主張の具体的な方法としては「執行抗告」「執行異議」「請求異議の訴え」「執行文付与に対する異議の訴え」等々ありますが、それらを申し立てただけでは、まだ強制執行を停止する効力はありません。申し立てに正当な理由があることを証拠書面で疎明しなければなりません。

でも、それは先に述べた準備がモノを言うわけですから、大した問題にはなりません。

問題は、差し押さえられた口座預金は、一週間は銀行で管理されますが、その後は差し押さえた債権者がその預金を取り立てることができます。それは差し押さえが仮に不当なモノであってもなくても関係なく取り立てができてしまうことです。

だから、先に述べた対抗措置を一週間以内やらなければならないわけです。

もし、これが給与債権の差し押さえだったら継続的に行われるので、最初の1~2回は仮に間に合わなかったとしても、その後は対処は十分に可能です。

ところが預金債権の差し押さえは、1回で完結して、完結してしまうと取り戻しは困難となります。それを阻止するには、たった一週間以内に異議の申し立て等をし、しかもその正当性を疎明しなければならず、先のような最低限の準備をしていない限り、これはかなり難しいことです。

つまり、銀行預金が差し押さえられた場合、それを停止または解除するのは基本的にはかなり困難といっていいです。

ですから、属性ごとに預金口座を設けてきちんと区分けしておくことは、一気呵成にやってくる差し押さえに対しての最低限の防衛策といえます。

④その他、差し押さえを阻止する方法

その他の方法としては、下記の方法があります。

思うに、債務者の生活環境、その他諸々の考慮すべき事情は個々によって異なってくるので、例えば給与債権の差し押さえで、手取り額の4分の1の差し押さえであっても、その金額が失われると生活が成り立たなくなってしまうような低所得者の債務者の場合は、差し押さえ範囲の変更の申し立てを裁判所にできます。

そして、もし裁判所が生活状況などの諸事情を勘案し、変更が相当と判断すればその不服申し立ては認めてもらえます(民事執行法153条)。

第一項:執行裁判所は、申立てにより、債務者及び債権者の生活の状況その他の事情を考慮して、差押命令の全部若しくは一部を取り消(す)ことができる。

ただ、この差し押さえ範囲変更の申し立てが、預金債権の差し押さえ停止を目指すものならば、先に述べた1週間以内に申し立てとその申し立ての正当性を疎明しなければならないのは、先ほど述べたことと同じです。

最後に、債務者が自己破産または個人再生の手続きの申し立てをしている場合は、その手続きが裁判所で開始されれば、差し押さえ、強制執行の手続きは中断されます。

ただし、これは差し押さえの債権が給与債権の場合のみ意味があることであって、預金債権の差し押さえを阻止するために、自己破産ないしは個人再生の手続きを申し立てることは、全く無意味です。なぜなら先ほどから何度も繰り返しているように、差し押さえ時から一週間以内に申し立てと正当性を疎明しなければならず、自己破産、個人再生は一週間以内に申し立てられるような手続きではないからです。

「給与債権の差し押さえ」「預金債権の差し押さえ」に対する債務者側の対処法は、色々なやり方があって、それらを的確に行っていくには、そのための豊富な知識と経験、相手との卓越した交渉力、そしてスピードが必須の条件となります。したがって、その道の専門家である弁護士に依頼するのが一番いいです。

■借金問題・無料法律相談のご案内

日本法規情報-債務整理相談サポート-

日本法規情報-債務整理相談サポート-● 申込みはオンラインで24時間365日可能。複数の事務所を案内

● 登録された全国の法律事務所の中からあなたに合った事務所を案内

● 相談相手の専門家をなかなか決められない人には欠かせないツール

もう少し具体的に言うと、借金問題といってもその有り様は千差万別です。当然に解決へのプロセス及び解決の方法も異なってきます。そういったなか、専門家であっても分野によっては得手不得手があります。だから、この制度は依頼人の希望に十分に応えるために、それに適した専門家を選んで専門家と依頼人を結ぶつけるサービスを行っているのです。そして、一件の依頼につき複数の法律事務所をご案内します。

したがって、初めての方がなんのツテもなく依頼人の希望に沿った事務所を探すのは結構大変なことだし、さらにまだまだ一般人にとっては弁護士事務所の敷居はまだまだ高くて最初から弁護士と相対することになると、緊張して自らの借金問題について正確に伝えられない恐れもあります。だからこそ、依頼人と専門家との間の橋渡しの役割を果たす「日本法規情報」のような存在が重宝されるのです。そして、現在では毎月3000人もの相談者がこの無料相談ツールを利用しています。

「債務整理相談サポート」の申し込みは、オンライン上で24時間どこにいても1分程度で必要項目を入力ができ申し込みが完了します。その後にその入力内容に沿った複数の事務所が案内されます。その手順は基本的には下記の(1)~(6)の順で進みます。依頼人が各々事務所に出向きそれぞれの専門家と面談して、事務所によって濃淡はありますが、依頼人にとって関心事である「あなたに合った借金を減らす方法はあるのか?それは何か?」と「おおよそどのくらい借金が減額されるのか?あるいは全額免責可能なのか?」「どうやってリスクを回避するか?」等々が回答されるので(ここまでが無料)、後はどの法律事務所にそれを実現するための債務整理手続きを依頼するかを依頼人自身が判断して決めることになります。

![]()

(1)オンライン上のお問い合わせフォームに必要項目に入力して申込する。

(2)相談パートナーより申込日より3営業日以内に電話またはメールにて相談内容の確認と専門家の希望条件をお尋ねします。。

(3)依頼人の要望する条件に合った事務所を複数案内します(平均3~5事務所)。

(4)電話かメールで案内された事務所とやり取りして無料相談の日程を調整する。

(5)依頼人の方から直接事務所に出向いて無料相談を受ける(案内されたすべての法律事務所と無料相談可能)。

(6)無料相談を受けた複数の法律事務所の中から実際に債務整理手続きをお願いする事務所を決めたらをその事務所に依頼する。なお、必ずしも具体的な債務整理手続きを依頼することなく無料相談で終わってもかまいかせん。